CFP

众所周知,小企业在经济社会发展中的作用不可替代,不单是因为小企业数量庞大、在企业法人机构中占据了绝对多数,更是由于小企业创造了大量的就业岗位和税收利润。

国家统计局新近公布的一季度GDP同比增长7.4%。这个增速虽然符合市场预期,但已创下六个季度新低。随着宏观经济增速的放缓,小企业发展所面临的严峻形势与实际困难会更多。

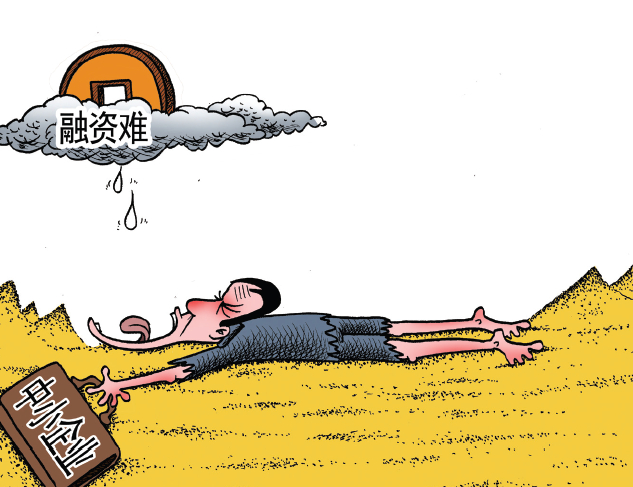

今年以来,不断有在一线工作的各方面人士从不同的角度反映一个同样的问题——小企业发展面临困难,小企业的融资难度在加大、融资成本在上升、亏损面在扩大。

每每遇到国家信贷收紧,首先受到冲击甚至遭受毁灭性打击的往往是小企业。如何从根本上构筑通畅与稳定的融资渠道,成为长期困扰小企业发展的一个现实难题。

郭纲

小企业融资难

源于信贷资源稀缺

银行信贷规模受存贷比限制;银行向小企业放贷的成本与风险相对于大中型企业要高;在政府的职能范围内,撮合银行与小企业合作的能力也有限。这些原因共同导致小企业融资难。

小企业向银行融资何以成为一个久攻不克的难题?对于银行而言,有其苦衷:一方面,银行信贷规模受存贷比限制,有限的信贷资源供给总是无法满足庞大的现实需求。另一方面,银行向小企业放贷的成本与风险相对于大中型企业(更不用说有政府背景的国有企业)而言往往更高。

与大中型企业相比,小企业的劣势是明显的:规模小、资产少,内部治理和抗风险的能力弱,银行向其放贷时信息不对称又不具规模经济,无力还贷时政府出面协调与救助的概率低等。

在银行信贷资源供不应求,在股东回报率、贷款不良率对于银行尤其是已经上市银行的约束力不断增强,以及在金融监管部门对银行风险管理要求日趋严格的情况下,银行优先向相对而言风险小、收益高的大中型企业配置信贷资源自然是天经地义、无可厚非的。

换个角度讲,这也从一个侧面回答了为什么多年来政府对发展小企业的重视程度如此之高、出台的政策举措如此之多,但实际成效却总是那么不能令人满意的问题。也就是说,政府的职能范围、对撮合银行与小企业合作的能力是有限的,有形之手终究替代不了无形之手。

说到底,无论是银行还是小企业,它们作为市场利益主体都有其自身的利益诉求,只要银行信贷资源稀缺,只要小企业相对于大中型企业的劣势得不到明显改善(包括政府对待不同企业无力偿付银行贷款时往往多救助大户而少救助小户的不公平做法得不到改变),那么,小企业向银行融资难的问题必定客观存在并将持续下去。

化解融资难

要坚持多管齐下

化解小企业融资难的问题,应着力做到三点:一是,政府设置且必须能切实执行、相对略高的小企业贷款不良率容忍度指标;二是,地方政府可建立覆盖所在地区所有小企业信贷融资的风险资金池;三是,政府要促进小额贷款公司、融资租赁公司等专业性类金融机构的健康发展。

有效化解小企业融资难题的路径需要综合设计,应该坚持多管齐下。基本要点如下:

首先,路径方案设计上必须坚持创新、效率、公平的原则。

创新,意即摈弃过时的观念和低效的做法。其中包括要改变政府自觉不自觉地在银企之间乱点鸳鸯谱、“拉郎配”、充当“和事佬”等不符合公平竞争、自主选择、“自由恋爱”等市场法则的做法。

效率,意为信贷资源的配置,必须真正让市场发挥决定性作用,坚决避免不必要非理性的政府行政性直接干预。

公平,意指政府应在充分尊重银行等金融机构、小企业市场主体地位的前提下,着力发挥对“市场失灵”的弥补作用,为缓解小企业融资难配置普惠性的“公共产品”。

其次,信贷资源供应主体构建上要鼓励创新,形成专业化的多元主体格局。在继续挖掘银行等传统金融机构加大对小企业信贷资源投放潜力的同时,重点鼓励并大力支持更加契合小企业发展的各种专业性类金融机构(如小额贷款公司、融资租赁公司、风险投资公司等)的创新发展。

近年来的实践表明,这些专业性类金融机构在解决至少是有效缓解广大小企业的融资难题方面,已经开始并将继续发挥出越来越大、不可低估、难以替代的积极作用。

第三,政府在制度安排和风险管控上要配套跟进,理性支撑。政府与企业按职责定位各司其职。企业(包括各类金融机构、广大小企业)按照市场规则,公平竞争,自由发展。政府从促进企业发展、维护秩序稳定等方面出发,提出风险管控要求、做出相应制度安排。

就化解小企业融资难的问题,应着力做到以下几点:

一是,政府(包括政府金融监管主管部门)可以在顶层明确设置并且必须能切实执行、相对略高的小企业贷款不良率容忍度指标,政府以此引导而非强制银行向小企业放贷,以示对小企业这一市场竞争弱势群体的人性化关爱和理性化扶持。

二是,地方政府可以因地制宜地建立具有一定规模并且规范运作、覆盖所在地区所有小企业信贷融资的风险资金池。这个资金池具有“公共产品”的特点,其功能在于为所有小企业融资增信,各类金融机构可以较好地对冲其向小企业融资的风险,有效消除小企业与大中型企业在竞争信贷资源方面的先天劣势。

三是,政府对于在融资市场行业细分中产生、与银行错位发展、在小企业融资中发挥骨干作用的小额贷款公司、融资租赁公司等专业性类金融机构,加强分类指导和行业管理,采取风险管控与政策扶持并重的策略。对于达到一定规模且运行规范稳健的机构,应该通过适当提高其向信贷市场、资本市场融资的杠杆率,允许其税前提取坏账准备金等规范渠道和理性做法支持其健康发展,为根本性缓解小企业融资难题奠定坚实基础。

化解小企业融资难题是一个不可能一蹴而就的系统性工程,以上这些要点并非是充分条件,但至少是必要条件。即便如此,也仍然需要政府部门、各类金融机构、整个小企业群体的有机配合与共同努力。

(作者系苏州工业园区财政局局长)

网友评论