2016年中国经济展望

渣打银行(中国)有限公司

过剩产能逐步消化导致产出损失在所难免,但决策层或难接受经济增长低于6.5%。

我们预测2016年在更为宽松的财政政策作用下,GDP增长或达6.8%;且认为经济下行风险和上行潜力并存。

人民币贸易加权汇率或将保持平稳;人民币对美元汇率走势或随美元强/弱而相应变化。

供给侧改革或将聚焦于放松管制、降低税负和逐步去产能。

中期增长:低于潜在水平但高于6.5%

我们认为2015—2016年中国经济潜在增长率仍位于7%左右,尽管过去几年增长显著放缓。潜在增长是供给侧概念,定义是在当前生产率水平下,产能(包括劳动力和资本)充分利用时一经济体所能达到的扩张速度。我们利用标准科布-道格拉斯生产函数来确定过去的增长来源(劳动力、资本和全要素生产率)并基于我们对上述增长来源可持续性的判断来预测未来潜在增长。

我们认为未来几年中国经济增长将被迫低于潜在水平以消化过去十年积累的过剩产能。2008年全球金融危机前后中国经历了高于潜在水平的经济增长,主要推动因素在于固定资产形成和信贷双位数增长。过度投资同时导致了传统产业(如钢铁、水泥、平板玻璃、电解铝及造船业等)和新兴产业(太阳能电池板、风力发电设备等)的产能过剩。这将降低未来投资的增长空间。

中国对债务融资的严重依赖导致杠杆水平急剧攀升。我们估算2016—2020年间年均增长需放缓至6%以利于2001—2020年间年均实际增长与潜在增长相等,这对于完全消化过剩产能而言十分必要。

2016年经济增长:我们保持6.8%的预测不变

政府可能将2016年GDP增长目标设在“6.5%以上”。如上所述,“十三五”期间年均增长需高于6.5%以实现2020年建成“小康社会”。2016年作为“十三五”规划开局之年,我们预计政府将尽力实现较快增长,以为后来几年可能出现的经济减速形成。政府或将采取相对扩张的政策立场推动内需增长,同时阻止人民币有效汇率显著升值。

若人民币名义有效汇率停止升值(相对一篮子货币),则净出口对GDP增长的贡献或将由负数转向小额正数,进口、出口都有望实现正增长。

我们预测2016年消费增长将维持在7%~8%的强劲水平,主要受益于劳动力市场稳固和“二孩政策”。

政策支持有望维持投资增长达到6%左右。2015年前三个季度资本形成总额同比增长6.4%。2016年旨在增加进城务工人员购房需求的政府政策有望降低房屋库存,稳定房地产投资。作为“十三五”规划的开局之年,我们预计随着新项目陆续上马,2016年基础设施投资将保持强劲增长。

包括改善民间资本投资渠道及减税等供给侧改革或将推动新一轮民间资本投资热潮。我们估计2016年投资对GDP增长的贡献比例有望达到2.5~3.0个百分点。

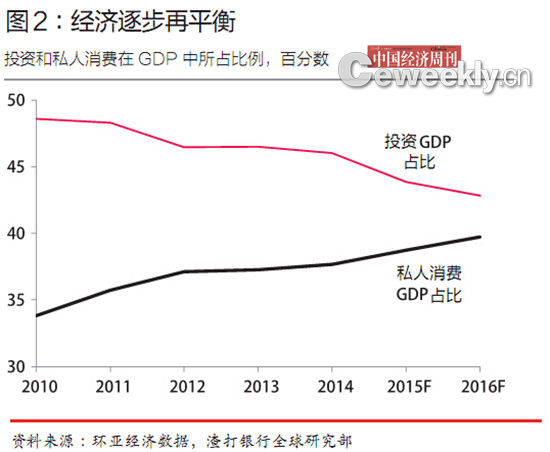

我们维持2016年中国GDP增长6.8%的预测不变,并预计投资GDP占比或将进一步下滑至43%。

人民币汇率:相对一篮子货币基本稳定

自2016年初以来人民币对美元出现贬值,加重市场对竞争性贬值的担忧。我们认为这一转变表明中国政府最终开始付诸实践,在人民币定价过程中参考一篮子货币。我们认为政府此举旨在避免人民币有效汇率进一步升值,继而增强出口商品的竞争力。

新的外汇体制下,为维持人民币有效汇率的稳定,如果美元对多数主要货币升值,则人民币将被迫对美元贬值,反之亦然。尽管近期USD-CNY出现上升,中国外汇交易中心(CFETS)定义并发布的人民币贸易加权汇率指数一直相对稳定在100附近。

我们预计2016年底前CFETS人民币汇率将接近目前100左右的水平,尽管期间波动可能增大。

美元走强或导致上半年人民币对美元进一步贬值,但若美联储加息步伐慢于市场预期,下半年人民币有望重返升值路径。我们预计上半年美元或将对多数主要货币走强,但下半年势头或将转弱。

考虑以上因素,当前我们预计3月底USD-CNY或达6.65(一季度波峰或突破6.65),随后或将温和复苏,12月底或达6.56。

基于IMF外汇储备充足率指标,中国外汇储备似乎仍然充足。依据IMF测算方法,中国若实行固定汇率制,需持有2.8万亿~4.2万亿美元的外汇储备;若实行浮动汇率制,需持有1.6万亿~2.4万亿美元的外汇储备。我们认为中国目前的汇率形成机制介于两者之间,因此3万亿美元的储备规模是得以应对外部冲击负面影响的一个较为合理的水平。

政策支持:财政政策占主导

政府需出台需求刺激政策以达成未来五年年均GDP增长达6.5%以上这一目标。我们预计政府政策组合将转向更加扩张的财政政策和更加中性的货币政策。我们认为与过去几年人民币显著升值相比,当局将更加关注人民币相对一篮子货币币值的稳定,这将在一定程度上支撑经济增长。此外,政府计划出台措施降低房屋库存,加剧房地产投资进一步下行的风险。

我们认为2016年政府货币政策立场将由2015年的相对宽松转向中性,但“稳健的货币政策”这一官方措辞或保持不变。2015年货币及信贷增长达13%~15%,大幅超过GDP增长并导致负债比率上升。中国领导层虽认可杠杆水平仍存在进一步上升的余地,但愈发担忧债务上升可能引发的金融风险,并质疑货币政策放松的效力。

我们预计2016年当局将维持广义货币供给(M2)增长在12%,并避免偏离这一目标。

未来几年预算赤字率或将突破3%。2015年12月举行的中央经济工作会议上,领导层呼吁积极的财政政策要“加大力度”并阶段性提高财政赤字率。

我们预计政府将通过抽调国库存款为部分预算赤字融资(约4000亿元),其余部分(约2万亿)将通过发行债券融资。这一操作与历史惯例有所不同,以往预算赤字几乎全部通过发债融资。

楼市去库存是2016年政府工作重点之一。我们预计政府将采取措施拉动房屋需求,尤其是进城务工人员的购房需求。尽管房地产投资反弹的前景较为暗淡,我们期待2016年楼市投资能避免出现负增长。

改革:聚焦供给侧

政府领导层强调需推动供给侧改革以维持中长期经济增长。改革主要目的是降低资源错配、提高全要素生产率以及增强有效供给。依据政府高层言论,中国经济面临结构性问题,无法单纯通过刺激需求来解决。问题的根源在于供给侧,原本进行低效供给(如存在产能过剩的行业)的稀缺资源(如土地、劳动力及信贷)可被用于推动有效供给以应对需求增长(如农业基础设施、高端制造业和服务业)。供给侧改革将聚焦微观经济层面,刺激企业业务创新。

实际上,去产能是政府2016年工作重点之一。领导层强调有必要完善企业破产流程并加速破产清算以关停“僵尸”企业,以便为优质企业生存和发展创造广阔空间。与此同时,政府强调削减过剩产能需有序推进,尽可能多兼并重组(受资本市场支撑),少破产清算。我们认为企业兼并重组将是去产能的主要渠道,以便最小化对社会稳定所带来的冲击。

去产能或将导致短期产出损失,但其负面影响大部分或被需求支撑政策所抵消。2016年政府预算赤字率将会提升,货币政策将确保流动性供给充足,降低房屋库存的政策将有助于稳定楼市投资。我们认为只要中国经济增长仍位于6.5%以上,政府将继续推进去产能。但当增长目标面临难以达成的风险时,稳增长将成为政府工作重点。

我们认为中国经济亦具备上行潜力。

我们认为房地产行业仍具备上升潜力。我们的基本假设是2016年房地产投资或出现零增长。房价回升和涨幅放缓有利于房地产行业的稳定。开发商购地状况已开始改善,尽管增长仍为负值。如果政府出台的楼市支撑政策成功增加农民工购房需求,预计楼市投资信将会改善。

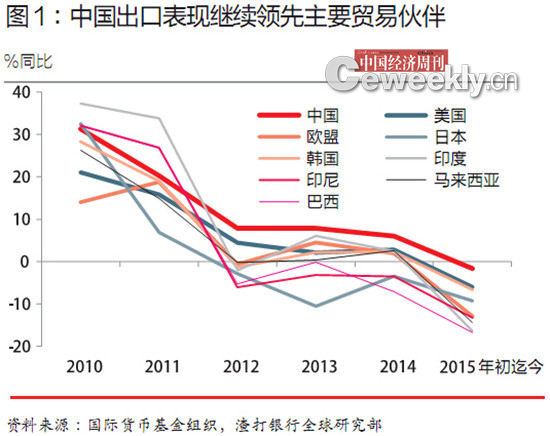

出口或将从人民币名义有效汇率的稳定中受益更多。2011—2015年人民币对一篮子货币持续升值,累计升值幅度超过25%。人民币升值虽导致出口增长略为负数,但中国出口表现仍好于许多主要贸易伙伴。若2016年CFETS人民币汇率指数能稳定在100附近,预计中国出口增长将有望意外上行。