《中国经济周刊》 记者 孙庭阳 | 北京报道

作为上证指数中权重最大板块,银行股的强弱对指数牛熊至关重要。

工商银行、农业银行、中国银行、建设银行、交通银行和邮储银行,这六大行合计占上证指数权重13%。从7月13日至9月3日,六大行的股价跌幅在4%~8%,这些股票的下跌,直接导致了上证指数多次上攻3459点失败,也使得上证指数同期跑输沪深300和深证综指。

六大行股价齐跌,各自的半年报揭开了谜底。

半年报显示,各银行今年上半年归属上市公司股东的净利润(以下简称“净利润”)同比下降11%。

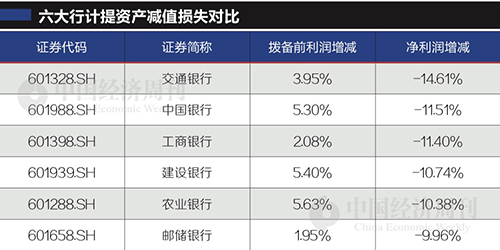

值得注意的是,六大行营业收入都在增长,为了“增强风险抵御能力”,大量计提“资产减值准备”,才导致了净利润的下行。

数据来源:Wind资讯 编辑制图:《中国经济周刊》 采制中心

数据来源:Wind资讯 编辑制图:《中国经济周刊》 采制中心

净利润合计下降11%,有可比数据以来首次

《中国经济周刊》记者统计,今年上半年六大行净利润合计下降了11%,如此降幅,在有可比数据以来(2006年)尚属首次,与营业收入合计增长4%形成反差。

六大行上市时间不同,仅以在2006年、2007年集中上市的工中建交4家银行为例,从2006年至2019年,4家银行仅在2009年上半年因受美国金融危机余波影响,净利润同比微降1.1%,除此之外,其他各年度的上半年,四大行的净利润均在增长。

这样的增长在今年上半年戛然而止,六大行净利润合计5663亿元,同比下降11.2%。

但是,今年上半年六大行营业收入仍增长了4%,其中领跑的交通银行和邮储银行,营收增长超过7%。

并且,上半年六大行拨备前的利润(编者注:尚未扣除减值准备金的利润)也在上升。农业银行、建设银行和中国银行拨备前利润同比增长超过5%,邮储银行和工商银行稍低,也达到了2%。

而六大行净利润下降,主要原因是计提的资产减值准备大幅增加。

上半年,六大行计提的资产减值准备合计4696亿元,同比增长42%。邮储银行增幅最小,也达21%;增幅最大的中国银行,达97%。

对这样操作的解释,邮储银行称强化疫情期间风险监控和化解,更加审慎地研判内外部风险形势,进行前瞻性减值计提,增强风险抵御能力;中国银行是“严格遵循审慎稳健的拨备政策,全面真实反映资产质量,及时提足拨备,夯实发展基础”。

银行“广积粮”,先把利润“攒”起来

银行这样的操作,可以理解为“广积粮”以应对未来风险。

国信证券对银行半年报点评就认为,银行经营实质好于账面净利润数字所体现的情况。

研报点评表示,受疫情冲击和不良认定标准提高双重影响,上半年银行不良贷款生成率同比上升,但拨备计提力度不减且仍旧超额计提,导致资产减值损失大幅增加。

银行的盈利主要源于发放贷款收取利息,当一些贷款存在回收困难形成不良贷款时,就要计提减值来准备补上核销不良贷款形成的“窟窿”。

相比2019年末,六大行的不良贷款比率都在提升。例如,升幅最高的交通银行称“受新冠肺炎疫情等因素影响,部分客户风险加速暴露,本行信贷资产质量承压较为明显”,除了“东北和西部地区不良贷款率较上年末下降,其他区域(编者注:华北、华中及华南)不良贷款率均有所上升”。

《中国经济周刊》记者统计,今年上半年六大行不良贷款净增加1217亿元,是2019年全年3倍有余,约是2019年上半年的6倍。

于是,六大行为了应对这1217亿元的新增不良贷款,新增的不良贷款准备达2163亿元,直接压低了净利润,交通银行同比下降近15%,农业银行、工商银行、中国银行都超过了10%,邮储银行最“扛跌”,也达9.96%。

一家企业的财务负责人告诉《中国经济周刊》记者,企业计提资产减值,并不是此时的实际损失,是对可能产生的损失做谨慎处理。基于谨慎的会计处理原则,对可能存在的风险计提减值准备,非常有必要。

当然,也确实存在一些公司某一年度大量计提减值准备,导致当年净利润下降,涉嫌操纵利润的情况。

今年3月22日,在国新办举行的应对国际疫情影响维护金融市场稳定发布会上,央行副行长陈雨露表示,要积极引导银行体系适当让利给实体经济,让“稳经济”和“稳金融”实现共赢。

现在,六大行在“让利”后的首份半年报中,净利润的确体现为下降。但结合其收入并未下降,如果剔除计提的部分,利润还是增长的。之所以体现净利润的下降,是因为六大国有商业银行重“里子”轻“面子”,都在夯实家底,准备“过冬”的粮食,先把利润“攒”起来,屯足弹药应对不良贷款的增加。

但看到银行净利润下降的股民,首先想到的可能是避险。

六大行上半年末股东合计276万户,其中一定有人“用脚投票”快步逃离,而作为权重股,六大行的一举一动都可能致使股价下跌进而拖累大盘的上攻。

(本文刊发于《中国经济周刊》2020年第17期)

2020年第17期《中国经济周刊》封面