【金融·资本】中国非金融类上市公司财务安全评估报告

(2015年春季)

研发机构:商务部信用评级与认证中心

执笔: 蒲小雷 韩家平

2014年下半年至2015年5月,中国沪深两市股指全面“逆袭”,大盘指数屡创新高。根据Themis纯定量异常值评级模型就2015年非金融类上市公司财务安全情况进行了分析总结发现,相对于投资者们表现出的极大投资热情,上市公司整体却呈现明显下行趋势,财务安全状况为近5年最低,我国实体经济态势与股市变化存在明显反差。以下详细报告内容为广大投资者、金融机构和监管部门提供参考。

中国非金融类上市公司

总体财务安全状况分析

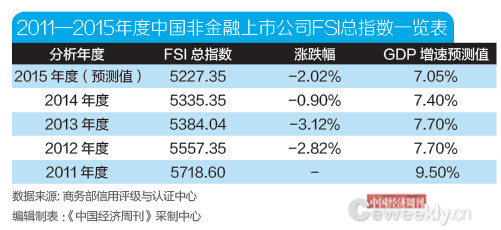

2015年FSI总指数下降到近10年来历史最低点

从2008年到2015年,中国非金融上市公司财务安全总指数(Financial security index,简称FSI总指数)呈现先升后降态势,2011年FSI总指数达到最高值,从2012年开始,FSI总指数已经连续4年呈现持续下降趋势,2015年FSI总指数下降到近10年来历史最低点,且下降速度较2014年进一步加快。

根据Themis FSI总指数分析,2015年,中国非金融上市公司总体财务安全状况是近10年中最差的一年。中国上市公司总体财务安全形势将更为严峻。2015年FSI总指数为5227.35 点,较上年度下降了108个基点,降幅为2.02%。

通过近10年FSI总指数与GDP增长率的线性回归分析, FSI中国非金融上市公司总指数量化指标趋势与我国GDP年增长率趋势呈现正相关关系,FSI总指数的量化指标预测年度GDP增长率准确率非常高。根据2015年FSI总指数预测值和往年调整值分析,2015年,在我国宏观经济环境和宏观经济政策没有明显变化的情况下,我国GDP增长率将在2014年GDP增长率基础上进一步下降,预计2015年全年GDP增长率为7.05%左右。

上述数据反映出,2015年中国宏观经济仍然处于下行通道,实体经济经营和财务困难没有得到根本抑制,企业财务风险进一步加大,应引起国家和有关部门的高度重视。为了确保2015年我国宏观经济(GDP)增长达到既定目标,有必要在现行经济政策基础上,适度放宽宏观经济政策。

从宏观经济风险角度看,我国上市公司总体财务安全状况尚在可控范围,不会出现重大系统性财务风险。但个别行业已经出现局部风险,如房地产业。从投融资角度看,2015年我国总体投融资风险偏大,从事投融资业务时应更为谨慎。

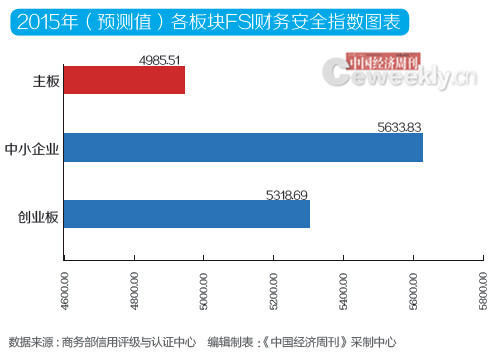

各市场财务安全状况分析

——中小板表现最好,主板风险渐显

分市场来看,2015年主板市场上市公司财务安全指数远低于中小板和创业板,预计2015年将是主板上市公司投资价值降低、风险逐渐显露的一年。中小板市场上市公司整体财务安全状况平稳,是三个分市场中表现最好的板块,Themis预计2015年中小板上市公司的投资价值将逐步展现,成为最具投资价值的分市场。创业板市场上市公司整体财务安全状况虽有下滑,但总体风险可控,财务风险高于中小板,但远低于主板。对于2015年来说创业板仍具有一定投资价值。

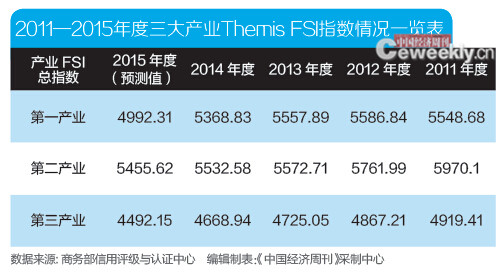

三大产业和25个行业的财务安全分析

第二产业最佳、第三产业最差;

家电业最好、房地产业最差

结合申万行业分类标准和Themis模型分类标准,中国三大产业中,第一产业所属1个一类行业,即农林牧渔业;第二产业所属18个一类行业,即采掘、化工、钢铁制造、有色金属、电子、汽车、家用电器、食品饮料、纺织服装、轻工制造、医药生物、公共事业、建筑材料、建筑装饰、电气设备、机械设备、国防军工以及综合行业;第三产业所属6个一类行业(金融行业除外),分别是交通运输、商业贸易、休闲服务、计算机、通信以及房地产行业。

2015年,从三大产业的Themis FSI总指数变化情况可以看出:

1.三大产业的FSI总指数均处于下降通道中,说明宏观经济下行对三大产业均造成不同程度的影响。

2. 第二产业上市公司的总体财务安全状况好于第一产业和第三产业,是三个产业中表现最好的产业。第二产业上市公司总体处于安全区,系统性风险较低。这对基础制造大国的我国来说是一个好消息。

3. 第三产业上市公司的总体财务安全状况最差,整体财务安全状况甚至低于第二产业一个等级,且下滑速度没有得到抑制,可能已经存在局部风险。第三产业一直以来是国家重点扶持的产业,当前局面下应当立刻采取宏观政策措施快速扭转这一不良局面。

4. 第一产业上市公司的总体财务安全状况处于中游水平,但下滑速度较快。虽好于第三产业,但整体安全性也不容乐观。

2015年,通过Themis评估预测,中国三大产业25个行业的财务安全状况特征如下:

1. 2015年,在中国三大产业的25个一类行业中,有5个行业总体财务安全状况上升,5个行业总体财务安全状况持平,15个行业总体财务安全状况下降。行业总体财务安全下降行业占比60%。下降行业占比近5年中最高。

FSI总指数上升的5个行业包括:电气设备、家用电器、通信、钢铁制造、化工行业。

FSI指数基本持平的5个行业包括:轻工制造、有色金属、电子、休闲服务、建筑装饰行业。

FSI指数下降的16个行业包括:医药生物、食品饮料、汽车、纺织服装、计算机、交通运输、商业贸易、农林牧渔、公共事业、机械设备、国防军工、采掘、综合、建筑材料、房地产。

2. 2015年,25个行业中财务安全状况上升最快的行业是电气设备行业,行业FSI指数上升7.43%,发展趋势在25个行业中表现最好。

3. 2015年,FSI行业指数最高的行业是家用电器行业,指数值为6520.83,行业整体安全性上在25个行业中表现最好。

4. 2015年,25个行业中财务安全状况下降最快的行业是采掘业,行业FSI指数下降800.24点,降幅达到-16.37%,下降趋势在25个行业中最快。

5. 2015年,Themis FSI行业指数最低的行业是房地产行业,行业FSI指数值为2181.54,是近5年该行业最低分。行业整体安全性上在25个行业中表现最差。

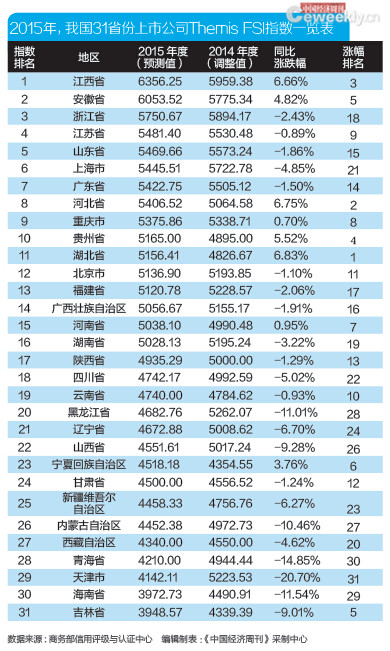

各地区上市公司财务安全分析

——江西省上市公司财务安全质量最高;天津市则下滑最快

地区财务安全分析是通过对比各地区上市公司财务安全状况,反映一个地区上市公司总体的财务安全水平和财务风险的高低。

2015年,一些地区企业经营出现恶化趋势,甚至出现中小企业倒闭潮,当地银行坏账率随之高企。因此,有必要分析我国各地区上市公司整体财务安全状况是否受到影响。

统计发现我国各地区FSI综合指数呈现如下特点,

1. 2015年,江西省FSI地区指数排名第一位,增长6.66%,增长幅度位居第三位,且近5年地区FSI综合指数稳居前五,可见该地区上市公司整体财务安全质量保持着领先地位的同时自身也在不断改进和完善。

2. 在Themis FSI地区指数排名前十中,经济大省(依据2014年省份GDP排名前十)占5席,分别是广东省、江苏省、山东省、浙江省、河北省。从大区来看,华东地区财务安全状况最好,其他依次是华中地区、华南地区、东北地区、西南地区、华北地区以及西北地区。这说明地区经济越发达,所属上市公司的经济活力和财务安全性越高,这从FSI指数排名可明显看出。

3. 2015年,天津市FSI指数下滑快于其他各省份,与去年同期相比下降幅度达到20.70%,说明天津市所属上市公司财务安全状况急剧下滑。其他地区FSI指数下滑幅度较大(超过10%)的还有4个省份,分别为:青海省(14.85%),海南省(11.54%),黑龙江省(11.01%),内蒙古自治区(10.46%)。

4. 2015年,有8个省份FSI指数不同程度上涨,分别为:湖北省(6.83%),河北省(6.75%),江西省(6.66%),贵州省(5.52%),安徽省(4.82%),宁夏回族自治区(3.76%),河南省(0.95%),重庆市(0.70%)。

上市公司财务安全等级分析

上市公司财务安全等级总体分析

——最优秀上市公司仅5家;出现财务风险的公司多达610家。

2015年,在全部非金融上市公司样本中,中国财务安全最优秀上市公司(AAA级)有5家,占所有非金融上市公司总数的0.22%;较优秀上市公司(AA级以上)170家,占比7.54%。总体看,优秀上升公司比例不到总数的8%。

同时,2015年已出现财务风险或重大财务风险的上市公司(CCC级以下)比例为27.04%,总数为610家,比2014年增加32家,出现财务风险上市公司的数量正在不断增加。

财报粉饰嫌疑的公司数量在增多

——上市房企财务粉饰嫌疑最多;应付科目的粉饰占比最高,占85%

通过Themis纯定量异常值评级分析看,在2015年进行财务安全评级的2256家样本中,有823家上市公司存在不同程度的财务报表粉饰嫌疑,比2014年增加79家,占全部样本上市公司的36.48%。

从行业情况看,在130家房地产上市公司中,有91家存在不同程度的财务报表粉饰嫌疑,行业占比达70%;第二是商业贸易行业,82家上市公司中存在粉饰嫌疑上市公司46家,行业占比56.1%;第三是综合行业,47家上市公司中存在粉饰嫌疑23家,行业占比48.94%。

存在财务报表粉饰嫌疑、同时又存在财务风险的上市公司(低于CCC级、40分)数量为631家,占所有存在财务风险上市公司总数的76.67%。

上市公司的财务报表粉饰最严重的会计科目是应付科目,本科目存在应付账款藏匿的粉饰嫌疑公司占所有存在粉饰嫌疑公司的85%;其次是销售成本科目,粉饰嫌疑占比12%;存在粉饰或非正常现象公司占比排第三,为11%。