《中国经济周刊》 记者 谢玮丨北京报道

近两年,增额终身寿险、年金险、万能险等分红型保险产品成了“网红产品”,因其提供保本保底收益而备受投资者青睐。不过,分红险的投资回报并不固定,它与险企的投资经营状况直接挂钩。

面对长端利率中枢下移叠加资本市场低位震荡,持有十万亿级资产的险企,投资表现究竟如何?

3月28日,A股五大上市险企2023年年报披露落下帷幕,其投资“战绩”随之揭晓。在近日密集召开的业绩说明会上,上市险企管理层透露了下一步投资动向和投资路线。险资如何看待未来的投资机会? 下一步去哪儿?

投资资产规模创新高,投资业绩拖累净利润

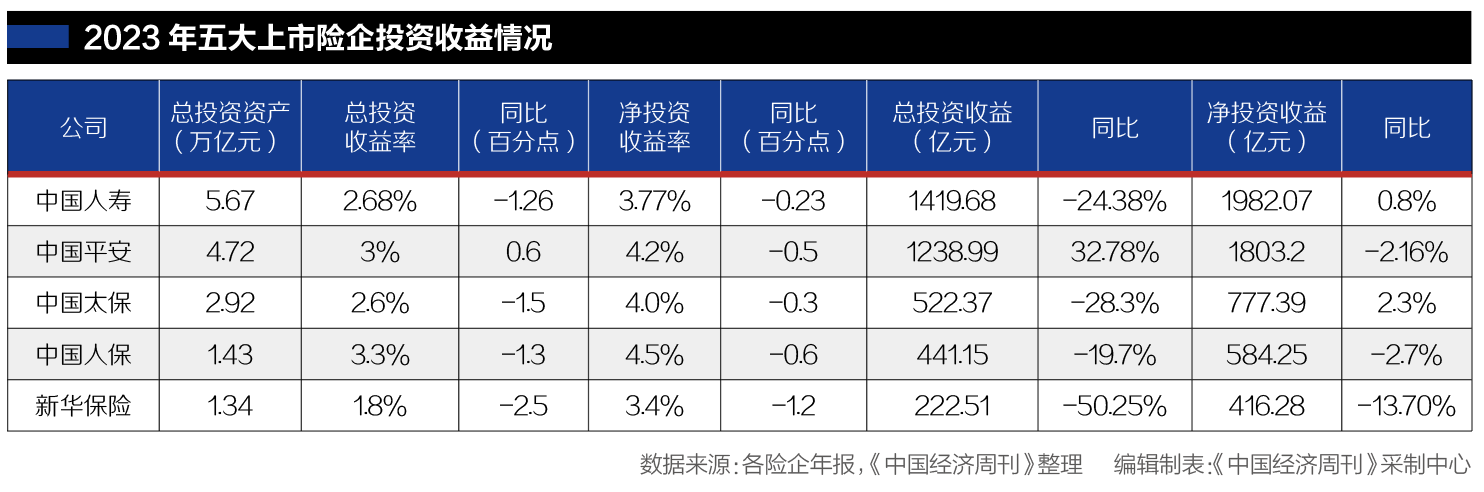

得益于保险负债端的强劲表现,2023年上市险企的投资资产规模仍在高速增长。《中国经济周刊》记者梳理发现,截至2023年末,五大上市险企投资资产规模合计高达16.08万亿元。

从投资资产规模看,中国人寿作为大型机构投资者,截至期末,在管投资资产规模已增长至5.67万亿元,高居榜首。中国平安、中国太保次之,分别为4.72万亿元、2.92万亿元,中国人保、新华保险投资资产规模也超过1.3万亿元。

不过,在投资组合管理中,规模与收益的平衡始终是一个难题:随着组合规模扩大,维持与以前相同的收益水平会变得更加困难。

特别是在长端利率低位运行、权益市场震荡波动的大背景下,叠加会计准则变更等影响,险企投资表现难言乐观。

整体来看,2023年,五大上市险企的总投资收益合计3844.7亿元,同比下滑15.24%;实现净投资收益5524.2亿元,同比下降0.45%。

投资收益呈现“一升四降”。具体来看,中国平安、中国太保、中国人保、中国人寿、新华保险2023年的总投资收益分别为1238.99亿元、522.37亿元、441.15亿元、1419.68亿元、222.51亿元,同比变动分别为32.78%、-28.3%、-19.7%、-24.38%、-50.25%。

数据显示,2023年,五大上市险企超16万亿元总体投资资产的收益率已降至3%附近。五大上市险企总投资收益率位于1.8%~3.3%区间,明显低于2022年的2.5%~4.6%区间。净投资收益率同样整体下滑,位于3.4%~4.5%区间。具体来看,中国人寿、中国平安、中国太保、中国人保、新华保险的净投资收益率同比分别下降0.23、0.5、0.3、0.6和1.2个百分点。

投资收益下滑,拖累了一众险企的净利润。根据年报,2023年5家上市险企合计归母净利润1655.17亿元,同比下降23.25%。具体来看,中国人寿、中国平安、中国太保、中国人保、新华保险归母净利润分别同比下降34.2%、22.83%、27.08%、10.23%和11.3%。

形势不由人。上市险企集体宣布下调长期投资回报率、风险贴现率等经济假设。整体来看,上市险企将长期投资回报率从5%下调至4.5%左右,风险贴现率由10%~11%不等下调至8%~9.5%不等。这也是时隔7年,上市险企再次下调长期投资回报率假设。

投资收益率假设是保险公司产品定价、准备金计提以及内含价值计算等关键环节的重要参数。调低未来投资收益率假设,意味着保险公司预期未来的投资回报会降低。

从保险产品的角度来看,其带来的影响最终将反映在保险产品的各个方面,包括产品价格、保障范围、投资回报等。

政策暖风频吹

权益配置尚有提升空间

作为近年来被寄予厚望的增量资金,监管部门此前多次呼吁中长期资金入市,对险资入市进行“松绑”。

去年9月,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》,打开增量险资入市空间。10月,财政部下发《关于引导保险资金长期稳健投资加强国有商业保险公司长周期考核的通知》,将此前的净资产收益率只考察当年值,改为3年周期均值和当年值各占50%。

险资增配权益资产是否如期而至?

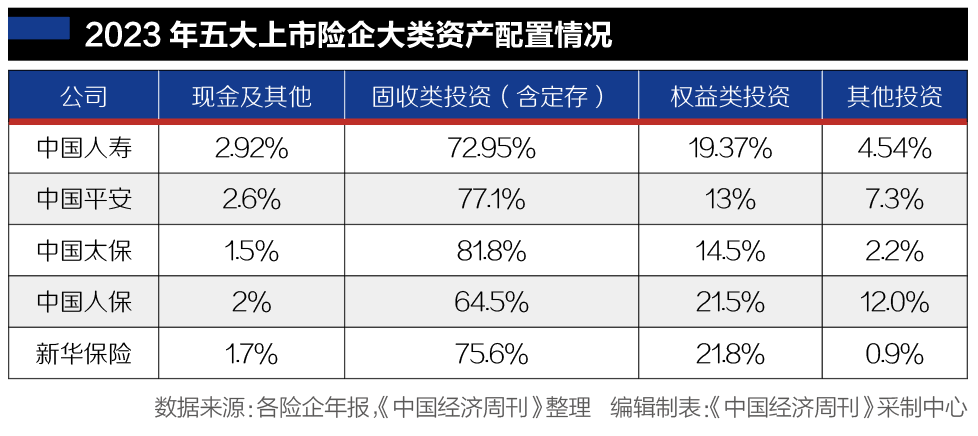

《中国经济周刊》记者梳理发现,五大上市险企的权益类资产占投资组合比重均较年初有所提升,不过总体仍然保持低位。

据中国人寿披露,截至2023年末,公司投资资产达5.67万亿元,较 2022 年底增长12.0%。资金配置的主要品种中,债券配置比例由 2022 年底的 48.54%提升至 51.59%,定期存款配置比例由 2022 年底的 9.59%变化至 7.12%,债权型金融产品配置比例由 2022 年底的 8.98%变化至 8.46%,股票和基金(不包含货币市场基金)配置比例由 2022 年底的 11.34%变化至 11.20%。

中国人保则在年报中披露,截至2023年末,公司公允价值计量的权益投资规模由年初的2580.22亿元增至3075.93亿元,增加了495.71亿元;所占公司投资组合比重由年初的20.1%增加至21.5%,增加了1.4个百分点。

此外,中国太保2023年报披露,公司坚持基于保险负债特性的战略资产配置,投资业绩表现较强韧性的债权类金融资产占比 74.5%,较年初上升 5.4 个百分点;股权类金融资产占比 14.5%,较年初下降 0.3 个百分点,其中核心权益(括股票和权益型基金)占比 10.7%,较年初下降 0.8 个百分点。

险企资金大多来源于长期的保单负债,这就要求其投资必须稳健,以确保能长期、稳定地回报保单持有人。为了保持公司的持续发展和给予客户合理回报,在投资活动中,保险公司需要严格控制风险,避免因投资失利而影响公司的偿付能力和稳健运营。

因此,险资配置往往需要寻求相对安全、具有稳定收益的投资资产。

固收类产品一直是险资投资收益的“定海神针”。然而,随着地产和平台融资“降温”,优质资产的稀缺进一步加大了险资配置压力。这使得险企寻找新的投资标的,从而增加收益弹性和提升整体投资收益水平。

2023年,险资在股票ETF、公募REITs的配置上加大了力度。

近年来,长期利率下行对保险行业带来不小挑战,在业绩会上,中国太保集团首席投资官苏罡透露,从固收角度看,公司过去一直在努力提升长期甚至是超长期利率债的配置比例,有效持续缩短久期差,同时努力降低信用类产品占比,有效规避了市场上一些重大的信用风险。去年,公司资产管理平台也拿到了ABS和REITs相关的业务资格,从而进一步探索创新类的固收产品和类固收产品,提升整体净投资收益效果。

华创证券金融业研究主管首席分析师徐康预计,过去非标是险资增厚收益的手段之一,但在“资产荒”背景下或面临非标转标(注:将非标准化债权转化为标准化债权),预计部分资金将增配权益类资产。险资权益配置尚有提升空间,高股息、低估值、低波动、高ROE(较高的净资产收益率) 资产或受险资青睐。

加码A股、增配高股息资产成一致选择

下一步险资去哪儿?在市场固收利率持续低位、权益资产加大波动的背景下如何把握保险资金资产配置方向?在业绩说明会上,各家险企对此进行了披露,纷纷展现了对资本市场和未来发展的信心。

“我们坚定看好中国资本市场,A股和H股市场已经非常具有投资价值,公司将积极参与A股和H股投资。”新华保险董事长杨玉成说,2024年要改善投资业绩,给公司带来投资丰厚的收益,主要是在“做长、做宽、做深”三个方向发力。

他还表示,新华保险的资产当量比较大,手握万亿资产,投资将坚持行业分散、个股分散的原则来分散风险,对于高分红高股息、高科技行业、老行业龙头类和有流动性的、具有新经济特征的新能源、高科技、大消费类,以及矿产黄金等资源类(标的),该公司都会积极参与。在业绩会上,新华保险副总裁、总精算师兼董事会秘书龚兴峰表示,2023年投资市场的波动给整个寿险业上了一堂生动的利差损风险课程。

“课程就在于利率的杠杆作用,特别是长期负债的杠杆作用,如果收益不能覆盖负债成本的话,产生的损失可能是巨大的。”龚兴峰表示,面对这种情况,首先就要提到资产负债管理,要加强长期主义思想理念落地,把握好寿险经营的规律,还要提高差异化竞争能力,真正加强资产负债管理的联动,打穿资产与负债端的壁垒。

他认为,需要通过创新来解决问题。“比如,有些产品对利率的敏感度比较高,新华保险下一步会加大对利变性产品,比如万能、分红产品的创新力度、销售力度,从长期的角度来讲,更好地做好资产负债管理,压降利差损风险可能的敞口。”

苏罡则表示,在股票市场上,太保已经坚持了近10年的高股息策略,特别是在新会计准则实施过程中,通过配置低估值、高股息、盈利前景良好的股票品种,来压实核心股票仓位,确保提升整体资产收益的稳定性。“在过去一年里,我们从高股息股票中所获得的股息和分红比例大幅提升了近40%,这使得我们的净投资收益率保持了相对同业更好的稳定状态。”

“未来向好,前景可期。”中国平安集团副总经理付欣在业绩会上表示,在看好宏观前景的前提下,中国平安在权益类资产配置方面,一是抓住成长股中的确定性;二是抓住分红型价值股,即“哑铃型”结构的均衡配置模式。

在业绩会上,中国人寿副总裁刘晖表示,公司将坚持资产负债匹配的原则,坚持长期投资、价值投资和稳健投资,也坚定中国经济持续向好、回升向好的信心。据刘晖介绍,今年该公司的大类资产配置基本会保持稳定,但在具体的品种构建上会有所加强。具体而言,在权益方面,会坚持策略多元化和结构优化,发挥长期资金优势,在布局投资提升收益的同时,重点关注高股息股票的配置价值,降低权益组合波动性。

(本文刊发于《中国经济周刊》2024年第7期)