《中国经济周刊》记者 李永华 | 北京报道

在湖南调研并主持召开先进制造业发展座谈会结束两天后,国务院总理李强3月24日主持召开国务院常务会议决定,延续和优化实施部分阶段性税费优惠政策,以进一步稳预期强信心,包括将符合条件行业企业研发费用税前加计扣除比例由75%提高至100%的政策,作为制度性安排长期实施;各项税费优惠政策预计每年减负规模达4800多亿元。

3天后,财政部、税务总局陆续发布具体的执行政策。

中国社会科学院财经战略研究院副研究员张彬斌接受《中国经济周刊》记者采访分析,这次减税降费的一个重点是继续支持中小微企业,稳住发展信心,另一个重点是支持制造业企业的创新发展。

这让企业家们感到振奋。

“减税降费引导企业将更多资源投入到研发创新上,以科技创新助推企业高质量发展。”3月27日,看到最新发布的减税政策,尤其是研发费用加计扣除政策,泰嘉股份董事长方鸿表示,公司将用好国家激励政策,进一步加大研发投入力度。

泰嘉股份在锯切领域是“制造业单项冠军示范企业”,公司产品双金属带锯条市场占有率国内第一、国际前三。方鸿向《中国经济周刊》提供的数据显示,2022年,高新技术企业当期新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除,这项政策降低了泰嘉股份当年度综合税负率1个百分点;再加上研发费用加计扣除、高新技术企业优惠税率减免所得税、增值税留抵退税等政策,共计降低泰嘉股份当年度税负率3.86个百分点,减税总额占当年度实际上缴税收总额的37.30%。

数据最具说服力。减负的实际效果也使企业对政策延续的需求更加迫切。

研发费用税前加计扣除作为制度性安排, 企业“迈开步子搞技术”

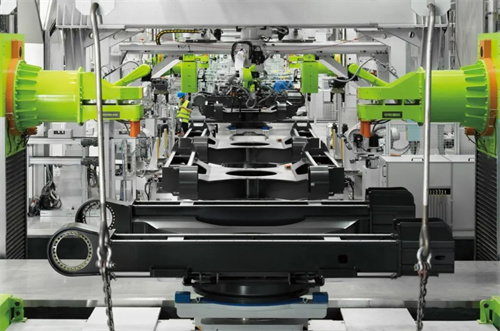

3月22日,国务院总理李强在湖南主持召开先进制造业发展座谈会。中联重科董事长、党委书记詹纯新是8名与会企业家之一。

在座谈会上,詹纯新汇报了国家政策推动企业技术创新的成效,如首台(套)示范应用、揭榜挂帅、研发费用加计扣除等。为此,他向总理建议继续加大这方面的政策力度,调动企业技术创新的积极性。

中联智慧产业城土方机械园区智能装配车间

5天后,财政部、税务总局发布《关于进一步完善研发费用税前加计扣除政策的公告》指出,企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2023年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2023年1月1日起,按照无形资产成本的200%在税前摊销。

在张彬斌看来,国常会明确提出将研发加计扣除政策作为制度性安排,突出强调制度稳定性,主要功能是鼓励市场主体加大研发创新投入,是重要的税收制度安排,能够发挥非常好的正向激励作用。

宇环数控是一家主营高端精密数控机床的企业。公司董秘易欣认为,研发费用加计扣除比例的常态化,符合我国科技兴国、创新发展的主基调,创新型企业能稳定享受到税收减免政策,可以迈开步子搞技术,减少后顾之忧。同时,在政策指挥棒的作用下,企业也将加速技术创新步伐。

研发费用加计扣除,是企业发生的研究开发费用,可以在计算应纳税所得额时,在实际发生支出数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额进行加计扣除。以研发费用按100%加计扣除为例,实际投入研发成本1000万元,但在计算应纳税所得额时可按2000万元扣除,相应就减少了税基,也就减少了纳税额。

2008年,《企业所得税法》规定企业发生的研发费用在据实扣除的基础上按照50%加计扣除。此后,研发费用加计扣除比例持续向上提升。2017年,科技型中小企业研发费用加计扣除比例提升至75%;2018年,所有行业的企业研发费用加计扣除比例提升至75%。

天风证券首席宏观分析师宋雪涛接受《中国经济周刊》记者采访说,2021年3月、2022年3月,财政部、税务总局、科技部先后推出政策,分别将制造业、科技型中小企业研发费用的加计扣除比例提升到了100%,体现财政政策对特定行业创新研发方面的支持。2022年10月起,研发费用加计扣除比例100%覆盖所有行业。

2021年,全国有32万户企业提前享受研发费用加计扣除政策优惠,减免税额3333亿元。

2021年,国民经济和社会发展第十四个五年规划和2035年远景目标纲要提出,实施更大力度的研发费用加计扣除、高新技术企业税收优惠等普惠性政策。

宋雪涛表示,这一轮减税降费的延续和优化,其优化主要体现在对研发费用的加计扣除上,是在经济稳步回升阶段推出的政策,显然是为了进一步支持企业进行科技创新。

在他看来,相比于此前的阶段性安排,永久性地提高研发费用加计扣除比例,充分反映了政策大力支持科技创新的意图,也向市场传达了坚决支持企业创新的决心和定力,可以增强企业对政策稳定性的预期,有助于更好地调动企业的积极性,让企业更加放心大胆地投入资金进行创新。

长高电新董秘林林介绍:“‘研发费加计扣除’的优惠政策,进一步撬动了公司创新的积极性,公司不断研发新产品、新技术、新工艺。”2022年,长高电新研发投入8000多万元,加计扣除后减免企业所得税1200多万元,开展了80多个研发项目,取得了4项发明专利,42项实用新型专利,隔离开关被工信部评为全国制造业单项冠军产品,C4气体开关柜环保产品国内首创。

易欣告诉《中国经济周刊》记者,宇环数控作为高新技术企业享受研发加计扣除,近三年每年享受的研发加计扣除金额均超过了千万元。“公司将这部分税收优惠再次投入到技术研发,进一步推动技术创新的深入开展。受益于此,公司近三年累计完成19项新产品鉴定,加快实现高精度数控磨床的进口替代。”

2022年税费红利达4.2万亿元,近八成个体工商户在2022年无需缴纳税款

2023年的政府工作报告提出,完善税费优惠政策,对现行减税降费、退税缓税等措施,该延续的延续,该优化的优化。

3月24日的国常会之后,财政部、税务总局公告,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。对个体工商户年应纳税所得额不超过100万元的部分,在现行优惠政策基础上,减半征收个人所得税。

刘泽在长沙经营一家杂货店,他说,最近3年都享受国家的税收政策优惠,不需要缴税,希望这样的政策稳定下来,“每年能省不少钱。”

像刘泽这样的小微主体正是减税降费重点支持的对象。

张彬斌认为,“这几年的减税降费,主要是在经济下行压力比较大的环境下,通过这些政策来支持市场主体渡过难关。”

宋雪涛对《中国经济周刊》记者分析,结合期限安排和当时的宏观环境来看,去年9月份的减税降费更多是为了对冲经济下行的压力,体现的是财税政策的逆周期调节作用。

国家税务总局的数据显示,2022年全年,我国新增减税降费及退税缓税缓费超过4.2万亿元。

分企业规模看,小微企业和个体工商户是受益主体,新增减税降费及退税缓税缓费超1.7万亿元,占总规模的比重约四成;近八成个体工商户在2022年无需缴纳税款。

不仅是减免的金额,另一值得注意的重要环节是留抵退税的速度也在加快。据公开资料,2022年4月30日前集中退还微型企业留抵退税,6月30日前完成小型企业存量留抵退税。

分行业看,2022年制造业新增减税降费及退税缓税缓费近1.5万亿元,占比约35%,受益最大。

宋雪涛认为,近年来,我国出台了多项财税政策支持高端制造业的发展。其中,大规模增值税留抵退税有效呵护了制造业企业现金流,尤其是在疫情期间需求不振的情况下,这对维持企业正常运转是关键。此外,还有多项财税政策也有效地支持了制造业的设备改造升级,有助于产业升级和制造业的高质量发展。如,2022年9月推出2000亿元设备更新改造专项再贷款,由中央财政为贷款主体贴息2.5%,实际贷款成本不高于0.7%。

长高电新董秘林林说,2022年度,其公司收到增值税留抵退税1800多万元,增加了现金流,缓解了公司资金压力。

让市场主体多减一些负担

连续多年的减税降费之后,我国税负水平持续下降。国家税务总局数据显示,2022年全国10万户重点税源企业,每百元营业收入税费的负担下降了2.7%。我国税收收入占GDP的比重下降至13.8%,剔除大规模留抵退税一次性因素影响以后,税负水平在15%左右。

张彬斌认为,从长远来看,减税降费将从总量规模向结构优化转变,从支持企业爬坡过坎向培育市场自身发展能力为主,提振市场信心。

宋雪涛认为,减税降费应当着力提高政策的精准度,在支持经济质的有效提升的同时,也应当关注广大的小微企业和基本民生问题。他建议,未来,减税降费政策要确保政策资金流向最需要的主体。一方面,针对高端制造和科技创新,需要考虑政策的效率,对创新能力强、有希望实现技术突破的企业应当给予更多的支持;另一方面,针对小微企业和基本民生,需要考虑需求的紧迫性,“救急不救穷”,在资金投放上应向仍有社会价值、但面临阶段性困难的企业适当倾斜。

3月26日,在中国发展高层论坛2023年年会上,财政部部长刘昆指出,要进一步完善财税政策措施,突出对中小微企业、个体工商户和特困行业的支持,让市场主体多减一些负担,增添更大发展动力。

责编 | 郭霁瑶

(版权属《中国经济周刊》杂志社所有,任何媒体、网站或个人未经授权不得转载、摘编、链接、转贴或以其他方式使用。)