《中国经济周刊》 记者 孙庭阳 | 北京报道

中小银行正在成为金融反腐的重灾区。

近一段时间以来,银保监部门负责人频繁提到中小银行的改革化险以及该领域的腐败问题。

从具体案例看,既有中小银行高管被频繁查处、违法发放贷款后潜逃,还有监管部门官员相继落马,可谓触目惊心。

中小银行为何成为反腐重灾区

近日,有储户反映,河南4家村镇银行出现取款难问题,引发持续关注。银保监会相关负责人在5月20日的新闻通气会上回应,这几家村镇银行的大股东,利用第三方平台或通过资金掮客等吸收公共资金,涉嫌违法犯罪。

在新闻通气会上,银保监会负责人介绍,2018年以来,银保监会累计处置高风险农村中小银行627家,处置不良贷款2.6万亿元,金额超过前10年的总和。同时,289家农村中小银行获得注资1334亿元。现阶段,村镇银行整体经营状况比较稳健,不良贷款率在4%左右,拨备覆盖率在110%左右。

但是,公开信息显示,村镇银行经营稳健程度显然弱于大型商业银行。2021年末,我国大型商业银行不良贷款率1.47%,拨备覆盖率220%。

5月17日,银保监会党委文章《持之以恒防范化解重大金融风险》中提到,近年来,中小金融机构改革化险工作取得积极进展,但也存在实际风险高于账面水平、存量风险处置难度较大、区域风险相对集中等问题。

该文章还提到,防范化解重大金融风险取得重要成果,坚决查处风险乱象背后的腐败问题,严厉惩治各类监管失守和违法犯罪行为。一批市场影响恶劣的大案要案被果断查处,一批官商勾结、利益输送、违法侵占的腐败分子被绳之以法。

再往前4天,5月13日,银保监会透露,2021年以来,金融风险重灾区辽宁,已对63名中小银行“一把手”采取留置和刑事强制措施。

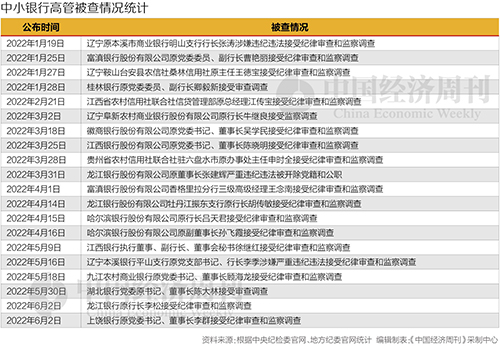

今年以来,辽宁落马的中小银行高管数量也高居首位。据《中国经济周刊》记者不完全统计,年初以来,中央纪检委和地方纪检委公布的涉嫌违纪违法、接受纪律审查和监察的中小银行原高管人员中,辽宁有4位,居于各省份前列(如上表所示)。

连续两任农村中小金融机构监管部主任相继落马

4月22日,据中央纪委国家监委驻中国银保监会纪检监察组、黑龙江省纪委监委消息,原银监会农村中小金融机构监管部主任姜丽明涉嫌严重违纪违法,正接受中央纪委国家监委驻银保监会纪检监察组和佳木斯市监委联合审查调查。

姜丽明的履历显示,她1985年开始在央行工作,2015年3月至2016年11月任银监会农村中小金融机构监管部主任。

而姜丽明的继任者郭鸿的落马时间比姜丽明更早。

4个月前,即2021年12月,中央纪委国家监委发布,银保监会农村中小银行机构监管部原主任郭鸿被“双开”。

郭鸿从2016年11月至2018年3月任银监会农村中小金融机构监管部主任。机构改革之后,2018年8月至2021年4月,他任银保监会农村中小银行机构监管部主任。

根据官方发布,中央纪委国家监委驻中国银保监会纪检监察组、天津市监委,对郭鸿严重违纪违法问题进行了纪律审查和监察调查。郭鸿的错误包括违反工作纪律,泄露巡视工作信息,利用职务影响为私营企业主贷款打招呼。郭鸿的行为严重违反党的纪律、构成严重职务违法并涉嫌受贿犯罪,且在党的十八大、十九大后仍不收敛不收手,性质严重、影响恶劣,应予严肃处理,给予郭鸿“双开”。相关部门已将他的涉嫌犯罪问题移送检察机关依法审查起诉,所涉财物随案移送。

从官方发布看,郭鸿的问题主要发生在其担任银监会农村中小金融机构监管部主任及银保监会农村中小银行机构监管部主任期间。姜丽明因何被查目前尚不得而知,但从她的履历或可管窥一二。

姜丽明从银监会农村中小金融机构监管部离职后,履新于中国恒大(3333.HK)。中国恒大在2017年年报中介绍,姜丽明是该公司副总裁,协助负责集团系统资金管理工作,拥有逾32年的金融监管机构和银行系统管理经验。姜丽明在恒大期间,恒大收购了盛京银行(2066.HK)股份并成为第一大股东。

2016年2月,恒大披露,因盛京银行的财务表现强劲,旗下公司在香港市场收购盛京银行股份。到2019年6月,恒大旗下公司认购盛京银行内资股后,恒大持有盛京银行股份比例是36.4%,成为盛京银行第一大股东。但在恒大收购盛京银行股份后,盛京银行财务表现每况愈下,从2016年至2020年,盛京银行的净资产收益率分别为15.57%、15.55%、9.49%、8.06%、1.52%。与此同时,盛京银行的不良贷款率飙升,表征防止风险能力的不良贷款拨备覆盖率却在下降。

拨备覆盖率,是银行对坏账风险的抵抗能力。拨备覆盖率高,一般说明银行有足够的资金来抵御风险;拨备覆盖率下降,往往说明银行抵御风险的能力也在下降。

从2016年6月至2020年12月,盛京银行的不良贷款率从0.53%猛升至3.26%,同期全国商业银行不良贷款率只是从1.49%微升到1.81%,盛京银行的不良贷款率升高幅度远超行业平均水平。

2016年6月,盛京银行不良贷款率不高,但家底殷实,不良贷款拨备覆盖率已高达387.49%,比全国商业银行的不良贷款拨备覆盖率高171个百分点。

2020年12月,盛京银行不良贷款率高企时,拨备覆盖率只剩下114.05%,下降了273个百分点,比全国商业银行拨备覆盖率低75.72个百分点。

评级机构联合资信在2021年7月的《盛京银行2021年跟踪评级报告》中称,“盛京银行匿名客户风险暴露程度高,且非同业集团客户风险暴露占一级资本的比重亦处在较高水平,已突破监管限制,需持续关注其大额风险集中暴露情况及相关风险。”

2020年12月31日,姜丽明辞任恒大副总裁。

2021年三季度,恒大资金链断裂。当年9月29日,恒大披露,旗下公司出售盛京银行股份给国家控股企业沈阳盛京金控投资集团有限公司。盛京银行要求,出售事项全部所得款项需用作偿还恒大对盛京银行的相关债务。

当天,盛京银行的公告称,沈阳市国资委附属公司增持本行股份后,本行第一大股东为国有股东,股权结构优化,股东实力增强。

盛京银行在2021年年报称,过去一年积极优化股权结构,市属国资企业增持成为第一大股东,风险抵御能力进一步增强。积极化解存量风险,持续加大不良资产清收处置和减值准备计提力度,提高拨备水平和风险覆盖处置能力。

姜丽明的落马是否与盛京银行有关?在盛京事件上起了什么作用?这些问题仍有待解答。

女行长放款300亿后潜逃被“红通”缉捕

大股东恒大在盛京银行事件上的操作并非孤例。

5月20日的新闻通气会上,银保监会负责人说,考虑到股东股权乱象频发于农村中小银行,2018-2020年,银保监会开展了为期3年的股东股权专项整治,规范和提升农村中小银行股东股权管理和公司治理。对违规持股、操纵机构正常经营、利用关联交易进行利益输送等突出问题加大惩治力度,累计对4000余名股东限制表决权、责令转让股权60余亿股。

5月31日,银保监会公开第五批重大违法违规股东,共计43名,其中19个股东涉辽宁3家农商行及1家村镇银行。而在6个月前,银保监会公布第四批重大违法违规股东中,有4个股东是辽阳农商行的前4大股东,持股比例都接近10%。银保监会称,这次公布股东的违法违规行为主要包括违规开展关联交易、隐瞒关联关系、严重逃废银行债务等7类。

2021年10月4日,中央纪委国家监委通报,辽阳农商行原行长姜冬梅被缉捕并遣返回国。通报披露,姜冬梅原是辽阳农商行的党委副书记、行长,涉嫌受贿罪、违法发放贷款罪,2021年3月外逃。当年4月,辽宁省监察机关对姜冬梅立案调查,7月,通过国际刑警组织对其发布红色通缉令。中方通过国际执法合作,提请外方执法机关将其抓获并遣返。

姜冬梅在辽阳农商行2018年年报中说,2018年,重点支持以辽宁忠旺集团为核心的供应链企业,全年投放贷款超过300 亿元,为民营企业转型升级给予了鼎力的金融支持,为地方经济发展作出了应有贡献。该份年报也披露,当年7月21日,银行高管人员赴忠旺集团学习调研,11月30日,支持民营企业发展,总行4个联合党支部到忠旺集团考察。

同一份年报披露,该行两家股东的股权被辽宁忠旺集团持有,该行其中两个董事来源于这两家股东。2018年该行各项贷款余额 354 亿元,比年初增加 205 亿元,增幅138%。

辽宁忠旺集团是中国忠旺(01333.HK)下属公司。2021年10月15日,中国忠旺公告称,其下属公司辽阳忠旺精制铝业有限公司、辽宁忠旺集团有限公司因重大亏损、运营困难,下属公司及其子公司已出现严重经营困难,经多方努力,已无法依靠自身力量解决当前问题。

该公司股票在2021年8月30日停牌。截至今年6月8日,该股票仍未恢复交易。

此前,在2021年3月24日,辽阳农商行做了28份申请诉前财产保全,其中24份当事人是忠旺集团及相关企业。另外4份当事人的股东,用天眼查APP向上穿透,最终还是指向辽宁忠旺。

从时间上看,辽阳农商行采取诉前财产保全,和姜冬梅外逃时间在同一月份。

(本文刊发于《中国经济周刊》2022年第11期)

2022年第11期《中国经济周刊》封面