《中国经济周刊》 记者 孙庭阳 | 北京报道

在中国人寿原董事长王滨落马后,华融金控原董事会主席王强也被传失联。

据媒体报道,两人是兄弟关系。王滨与华融公司原董事长赖小民过从甚密,王强因此在华融“两进两出”。

王强曾任华融国际控股总经理,后离开华融。2016年6月,再次回到华融,担任华融金控副行政总裁。2017年2月担任执行董事兼行政总裁,2017年4月担任董事会主席。2018年4月,赖小民案发;11月,王强离开华融。

华融金控(00993.HK)从2018年至2020年连续3年亏损,合计亏损59亿港元(编者注:若无单独说明,全文货币单位皆为港元)。2022年3月21日发布业绩预警称,2021年公司亏损将达16亿至17亿港元。华融金控的巨额亏损是怎么造成的?

2022年2月22日,中央第十三巡视组向中国华融党委反馈巡视情况时介绍,巡视组收到反映一些领导干部的问题线索,已按有关规定转中央纪委国家监委、中央组织部等有关方面处理。

华融金控是中国华融旗下香港上市公司。中国华融通过旗下公司,对华融金控实施控制。

华融金控从中国华融获得了较多的支持。仅在2017年的1月19日、2月21日、5月12日和17日,华融金控从中国华融旗下全资附属公司获得4笔共计19.84亿美元的贷款融资,其中两笔年利率分别是5.761%、4.598%。在2020年,华融金控又从中国华融旗下公司获得46.91亿元贷款,年息4.3%至7.98%。这些贷款都用于华融金控的经营业务。

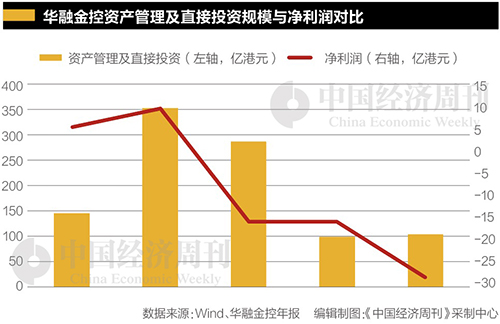

但华融金控连年亏损。从2018年至2020年,华融金控归属母公司股东净利润(以下简称“净利润”)分别亏损15亿元、15.45亿元、27.86亿元,在香港市场的投资及资产管理行业49家公司中,连续3年蝉联“亏损王”。2021年上半年,华融金控净利润亏损4.46亿元,处于同行业倒数第二名。

华融金控对外投资屡屡“爆雷”

翻看华融金控各年度财报,资产管理及直接投资业务是亏损的主要原因。

所谓资产管理及直接投资业务,包括对客户提供结构融资、资产管理服务等业务。

2018年至2020年,华融金控资产管理业务分别亏损12.47亿元、7.39亿元和23.44亿元,占当年亏损额81%、48%和84%。

华融金控的资产管理和直接投资在2017年、2018年形成高峰。2016年末,公司的资产管理和直接投资余额是146亿元,2017年和2018年分别是353亿元、286亿元。2019年猛降至99亿元,是2107年的28%,2018年的35%。

这些投资业务,收益如何?答案是屡屡“爆雷”。

华融金控旗下全资附属公司2017年6月给华信系公司贷款9亿元,华信集团后来被破产清算。2017年12月,华融金控斥资7.29亿元投资股票,到2022年1月时市值只有1.1亿元,中间相差6.1亿元。2017年9月,华融金控间接全资附属公司向香港航空母公司HKA 提供6亿元贷款,到2019年7月29日,还款日期已过,尚有3亿元本金及利息尚未还清。

先看华融金控旗下公司给华信系的贷款。

2017年6月8日,华融金控的全资附属公司(盈晖创投有限公司),斥资9亿元投资华信香港的优先股。当时公告称,这笔投资,源于对华信香港业务迅速扩张及其快速改善,以及华信香港在石油贸易行业的市场地位和华信香港的增长潜力。当时双方订立协议,华信香港承诺公司业绩及派发优先股息、2019年6月上市。如果不能达到承诺,华融金控的全资附属公司有权要求华信香港回购股份。

华信香港的唯一股东是上海华信国际集团有限公司(以下简称“华信集团”),是后者的直接全资附属公司。

2017年9月末,华信集团流动负债932亿元人民币,净资产只有551亿元人民币。

华信集团的大股东是中国华信能源有限公司,该公司的董事长是叶简明。

2018年3月1日,叶简明被调查的消息被媒体报道,华信集团发行余额总计140亿元人民币的公司债券,当天全部停牌。

由中央纪委国家监委宣传部与央视联合摄制的电视专题片《零容忍》第一集《不负十四亿》(2022年1月15日播出)中介绍,“华信系”掌门人叶简明为获得国家开发银行的巨额贷款授信,向国家开发银行原党委书记、董事长胡怀邦和甘肃省委原书记王三运,行贿数千万元。胡怀邦用“一把手”的权力强力推动,叶简明从国家开发银行获得巨额贷款。后来,国家开发银行的巨额贷款难以收回,给国家金融资产造成重大损失。

随着叶简明于2018年涉嫌违法被调查,“华信系”迅速土崩瓦解,其经营中隐藏的诸多违法违规手段、靠高负债支撑的脆弱根基,都随着它的崩塌清晰地显现出来。

华信集团有利用旗下公司为自己输血的不良记录。2018年5月9日,华信证券因违法为唯一股东华信集团提供融资,被证监会上海证监局采取限制股东权利的监管措施。后来证监会查明,华信证券将自有资金为华信集团提供融资;以购买和租赁房产名义向华信集团关联方划款;以证券资产管理客户的资产为华信集团提供融资。

2018年6月21日,因华信香港没有向华融金控支付优先股息,华融金控要求华信香港支付9.77亿元回购优先股。

天眼查显示,2019年11月,华信集团被债权人申请破产清算。相关起诉书称,该公司已经停止营业,严重缺乏清偿能力,无力清偿对外所欠债务,承认无法清偿债务。

2019年11月15日,上海第三中级人民法院受理上海华信国际集团公司破产清算。

2020年3月,法院宣告合计占华信集团逾95%资产规模的主要核心企业整体合并破产。18个月后,央行2021年9月出版的《金融稳定报告2021》称,华信集团风险处置主要工作基本完成。

再看欠款未还清的案例。

2017年9月8日,华融金控间接全资附属公司向HKA Group Holdings提供6亿元贷款。HKA Group Holdings是香港航空位于香港经营实体的母公司。到2019年7月29日,还款日期已过,HKA Group Holdings尚有3亿元本金及利息尚未还清。

再看华融金控投资股票的亏损。

2022年1月7日,阳光100中国(2608.HK)股价0.47元/股。当天,华融金控的间接全资附属公司(坚越有限公司)要求阳光100中国的控股股东——乐升控股有限公司,按总价9.66亿元、3.6元/股以上的价格,回购约2.35亿股股票。华融金控的要求,源于双方在2018年9月订立的协议,坚越有限公司在一定时限内有权要求乐升控股有限公司回购1.645亿股至2.35亿股阳光100中国的股份。但是,乐升控股有限公司爽约了。

华融金控坦承,即使能按照3.6元/股的价格售出,公司仍将产生约0.26亿元的亏损。

当然,如果乐升控股爽约,亏损会更大。不算资金的时间成本,光是阳光100中国股价从3.6元/股跌到0.47元/股,华融金控手中持股的亏损就将达7.36亿元。

《中国经济周刊》就上述项目的投资决策过程是否合规、风险保障是否充分等问题,向华融金控发送采访提纲求证,至发稿时,未获得华融金控的回应。

公开资料显示,从2017年2月开始,华融金控的行政总裁是王强,他从2017年4月开始担任董事会主席。

一位熟悉华融金控内部业务人士告诉《中国经济周刊》,上述客户都是王强主导华融金控后引入的,后续陆续“爆雷”,给公司造成连续亏损至今,有些客户,既从华融金控融资,还从王滨管理下的中国太平融资,规模都是上亿元。

有媒体报道称,王滨和王强是兄弟关系。王滨是哥哥,王强是弟弟。

王强与王滨

王强履历显示,他任职华融金控前,曾任中国华融国际控股总经理。2017年时,中国华融国际控股是华融投资(02277.HK)的控股股东。

2017年8月24日,华融投资的间接全资附属公司——新余华融晟远公司,向青岛嘉耀华提供委托贷款人民币6.8亿元,当时双方还有咨询业务。3年后,加上咨询业务的本金和违约金,共计人民币9.06亿元。2020年,华融金控私有化华融投资,相关债权也归至华融金控。 2020年12月28日,华融金控旗下公司转让这笔债权,最终以人民币6.8亿元成交。与成交价相比,亏损人民币2.26亿元。

青岛嘉耀华置业有限公司是嘉年华国际(00996.HK)间接非全资附属公司。嘉年华国际的董事长、重要大股东是景百孚。

景百孚曾是实达电脑(600734.SH)的董事长,实际控制人。实达电脑在2020年11月17日公告,持有公司股份36.71%的股东北京昂展科技发展有限公司所持公司股票被司法轮候冻结。天眼查APP显示,北京昂展科技发展有限公司的实控人也是景百孚。

中国太平也给景百孚相关公司“输血”。

2015年8月14日,中国太平(00966.HK)旗下的太平信托有限公司斥资2.5亿美元认购嘉年华国际的可换股票据。

资料显示,中国太平是我国唯一一家管理总部在境外的中管金融企业,2012年列入中央管理,升格为副部级金融央企。2013年完成重组改制和整体上市。从2012年3月至2018年9月,王滨任公司董事长。

2022年1月,王滨涉嫌严重违纪违法,接受中央纪委国家监委纪律审查和监察调查。

上述熟悉华融金控内部业务的人士还说,在境外的中资金融机构在监管上存在漏洞,在资本围猎、内外勾结之下,这些机构的部分资金流向了不该流向的地方,导致了大额国有资金的流失。王强和王滨两人管理的公司都给同一公司提供融资。王强管理的公司也为王滨任职公司的关联公司提供融资。

王强2016年6月加入华融金控,担任副行政总裁职务。2017年2月担任执行董事兼行政总裁,2017年4月担任董事会主席。

2017年6月,中国太平旗下的太平资产管理(香港)有限公司,是宝新金融(01282.HK)的重要股东,持有19%的股份。2017年11月8日,华融金控向宝新金融的股东提供上限为8亿港元的定期贷款融资,利率只有6.5%,该股东以宝新金融28.44%的股份做抵押。

以6.5%的利率提供这笔贷款合理吗?

华融金控从中国华融获得资金,融资利率4.598%至7.98%。通常而言,银行对有抵押物的贷款,放出贷款利息至少比吸收存款利息高2个百分点以上。照此推算,华融金控提供贷款的利率至少应在6.598%至9.98%。

2017年,华融金控时任董事会主席王强说:“我们强化风险管控,所有项目均保持在可接受的风险范围内。”公司要发挥金融牌照业务和协同业务优势,为客户量身打造专业化、综合性金融服务方案,建立长期合作伙伴关系。

据媒体报道,王强近期已经失联。

2018年11月,王强卸任在华融金控的所有职务。新任董事长在2018年年报中说,过去一年,全体员工在新管理层带领下凝心聚力,团结一致,努力保障公司正常运转,全力以赴防范和化解风险。要持续积极检视各类风险,审慎开展有关业务,强化市场风险和信用风险等各类风险管控措施,加强业务投后管理,持续审视交易对手经营情况和抵质押品价值,并制定相应风险防范措施。

(本文刊发于《中国经济周刊》2022年第8期)

2022年第8期《中国经济周刊》封面