《中国经济周刊》记者 谢玮丨北京报道

转型之后,陆金所终于开启了上市步伐。

10月8日,陆金所控股正式向美国证券交易委员会(SEC)递交了招股说明书,拟登陆纽交所,股票代码为“LU”。

高盛(亚洲)、美国银行证券、瑞银、汇丰银行、平安证券(香港)等担任承销商。

陆金所并未披露此次IPO的实际拟募资金额,招股书显示的1亿美元仅是例行披露的占位符,不代表本次IPO的实际融资额。

而根据此前媒体报道,陆金所控股此次IPO将募集20亿至30亿美元,有望成为今年在美股上市的最大中概股IPO,且可能是美国迄今为止最大的金融科技IPO。

招股书披露吸金能力,近3年半净利润达402亿元

作为中国平安旗下科技业务的排头兵,陆金所自2011年成立以来发展迅猛。

在招股书中,陆金所将自己定位为“技术驱动型个人金融服务平台”。不过,长期以来,陆金所则是大众所熟知的P2P行业龙头。2019年7月,陆金所正式宣布结束了近9年的P2P业务。

招股书首次完整披露了陆金所控股近年来的财务数据。

根据招股书,陆金所的主营业务分为零售信贷和财富管理两大块。招股书披露,截至2020年6月30日,陆金所零售贷款余额5194亿元(735亿美元),在线财富管理方面客户总资产规模3747亿元(530亿美元),根据OliverWyman数据,分别位列市场第二和第三。

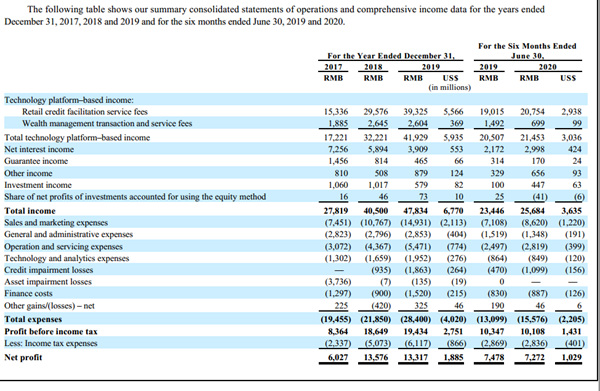

陆金所近3年半业务收入构成 来源:陆金所招股书

招股书显示,近年来,陆金所收入实现持续增长。2017年、2018年和2019年陆金所总收入分别为278.2亿元、405.0亿元和478.3亿元,年化复合增长率达31.1%。2020年上半年总收入为256.8亿元。

净利润方面,2017年、2018年和2019年陆金所的净利润分别为60.3亿元、135.8亿元和133.2亿元,年化复合增长率为48.65%。2020年上半年,陆金所的净利润为72.7亿元,净利率为28.3%。

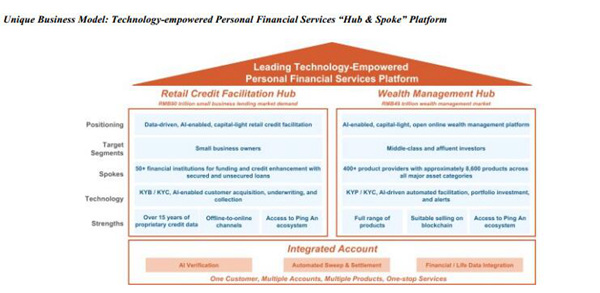

陆金所商业模式 来源:陆金所招股书

陆金所还在招股书中披露了自身的商业模式——技术驱动的中心辐射式(“Hub & Spoke”)个人金融服务平台(Technologyempowered Personal Financial Services “Hub & Spoke” Platform)。具体而言,即基于零售信贷与财富管理两大平台为枢纽“Hub”,可辐射“Spoke”数百个金融机构,为个人客户量身定制符合其个人需求和风险偏好的贷款和理财产品,并通过丰富的用户数据不断优化金融服务。

IPO募集资金怎么用?招股书披露,此番IPO融资将用于一般公司用途,可能包括产品开发、销售与营销活动,技术基础设施建设,技术研发,资本支出,全球扩张及其他一般性投资。

招股书显示,在IPO之前,中国平安集团通过安科科技有限公司和中国平安保险海外(集团)有限公司实际拥有陆金所42.3%的普通股,Tun Kung Company Limited则持有陆金所42.7%的股权。

在IPO之前,陆金所控股已完成三轮股权融资。招股书显示,多家明星融资机构都参与了陆金所的股权融资,包括中银集团、国泰君安证券、民生银行、春华资本、卡塔尔投资局、SBIHoldings、摩根大通、瑞银、高盛等。

值得一提的是,加上此次陆金所上市,平安集团孵化的四家“独角兽”公司上市数目将达到3家。平安好医生于2018年5月在港交所上市,金融壹账通于2019年12月在纽交所上市。另外,成立于2016年的平安医保科技也屡有上市传闻。

“去网贷”转型

作为“P2P老大哥”的陆金所的转型,也是整个P2P行业退出历史舞台的一个缩影。

2016年下半年,全国范围内开启了网贷风险专项整治工作。2019年,监管层对网金行业执行“三降”政策,压降出借人人数、业务规模、借款人人数,到期后余额不得新增。今年9月14日,银保监会普惠金融部副主任冯燕在新闻通气会上透露,截至到8月末,全国在运营网贷机构为15家,比2019年初下降99%,借贷余额下降84%,出借人下降88%,借款人下降73%。网贷机构数量、借贷规模、参与人数连续26个月下降,风险持续收敛。

在招股书中,陆金所披露了自身业务“去网贷”的过程。

在财富管理业务方面,2017年下半年,陆金所不再为个人投资者提供由金融机构提供的结构化替代产品(B2C产品)。在零售信贷业务方面,2019年8月,陆金所不再提供P2P(peer-to-peer)产品,同时停止使用P2P投资者的资金作为零售信贷业务的资金来源。截至2020年6月30日,P2P产品客户资产占比下降至12.8%,2020年的贷款资金来源中,不再有P2P投资者的资金。

从数据看,招股书显示,陆金所的网贷业务产品从2017年末的3364亿元,降至2019年末的1033亿元,到2020年6月30日余额为478亿元。

伴随着“去网贷”进程,陆金所的营收构成也发生了转变。数据显示,基于科技平台收入已经成为陆金所控股主要收入,科技平台服务收入贡献占比从2017年的61.9%增至2019年的87.7%,同期净利率从21.7%增加到27.8%。2020年上半年,科技平台服务收入贡献占比83.5%,净利率为28.3%。

今年6月19日,中国平安集团总经理兼联席CEO谢永林在陆家嘴论坛上公开表示,陆金所控股定位于‘金融科技公司’,将强化‘信息平台+赋能平台’两大功能,通过科技赋能,为客户提供更多元、更透明、更便捷安全的金融产品选择,为机构提供专业化金融科技服务,助力行业数字化转型发展。

互金潮水褪去,数科纷纷“上岸”

伴随着互金潮水褪去,转型后的金融科技公司相继登陆资本市场。

2018年末,京东金融率先更名,启动“京东数科”品牌名称。2020年6月,蚂蚁金服也宣布更名为“蚂蚁科技集团股份有限公司”。

今年下半年,蚂蚁金服和京东数科接连官宣IPO。8月25日,上交所科创板、港交所几乎同时披露正式受理蚂蚁金服IPO的申报稿。半个月后的9月11日晚间,上交所披露了京东数科招股说明书。

在募资额度方面,在蚂蚁集团的科创板IPO申报稿中,其并未透露具体的融资额度,但表示募投项目主要将投向“助力数字经济升级”、“加强全球合作并助力全球可持续发展”、“进一步支持创新、科技的投入”及补充流动资金等四大募集资金投资方向。最新有消息指,蚂蚁集团“A+H”上市融资额将高达350亿美元,较早前的300亿美元。

京东数科方面,根据招股书,计划募集资金扣除发行费用后的净额为203.67亿元 。

陆金所在招股书中也提及了来自零售信贷和财富管理市场的激烈竞争。

陆金所招股书指出,中国的零售信贷便利化和财富管理行业正在变得越来越有竞争力。陆金所主要与在线的TechFin平台竞争,后者主要由互联网公司(例蚂蚁集团和腾讯理财通)运营,在较小程度上与传统金融机构(例如专注于零售贷款或财富管理的银行)竞争。在财富管理业务中,主要面对来自其他财富管理平台的竞争,包括拥有内部财富管理机构的国内商业银行和私人银行部门,以及其他独立的财富管理公司。随着其业务的持续快速增长,面临着高技能人才的激烈竞争。

陆金所同时表示,“随着我们继续扩大业务,我们可能会进入新的业务领域并提供新的产品或服务。”

责编:杨百会

(版权属《中国经济周刊》杂志社所有,任何媒体、网站或个人未经授权不得转载、摘编、链接、转贴或以其他方式使用。)