《中国经济周刊》首席摄影记者 肖翊 摄

《中国经济周刊》记者 周琦 | 辽宁大连报道

责编:陈栋栋

编审:郭芳

(本文刊发于《中国经济周刊》2019年第13期)

科创板再加速。7月22日,科创板将举行首批公司上市仪式。

截至7月4日,上交所已受理141家公司提交的发行上市申请,向118家公司发出了首轮问询函,科创板股票上市委员会已审议通过31家公司的发行上市申请,已有25家公司获得证监会同意注册的批复。

这些即将上市的科创板公司的表现备受关注。复旦大学泛海国际金融学院执行院长、金融学教授钱军在2019年夏季达沃斯论坛期间接受《中国经济周刊》记者专访时说,中国有足够多的科创企业,只要他们大部分能在科创板上市,出几个“腾讯”“阿里”是完全有可能的。

科创板要想成中国纳斯达克,

应分两步走

上海证券交易所发行上市服务中心总经理魏刚6月17日在一次论坛上介绍,设立科创板并试点注册制,背后蕴藏着市场对资本市场改革的期待,希望通过这样的改革,在科技、资本和资本市场三者之间建立有机联系,形成良好的生态。

一位资深投行人士认为,美国科研实力强大的根本原因在于,美国有适合科研机构、科研人员发展的体制,而这个体制的实施平台,就是纳斯达克,中国的科创板其实就是对标美国的纳斯达克。

钱军在接受《中国经济周刊》记者采访时分析,纳斯达克成功有两方面的原因:一个是主观原因,即主动把上市的门槛放低,与成熟的纽交所有所区别,在上市制度上更加包容;另一个原因是,纳斯达克正好赶上了两波在技术革命下成长起来的科创企业。“第一波是上世纪80年代,PC的代表微软、苹果等;第二波是上世纪90年代末到现在,以亚马逊、谷歌、Facebook等为代表的互联网企业。”

钱军强调,纳斯达克的包容性是其成功的核心。微软上市时只是一个并不起眼的小企业,亚马逊上市时也尚未完全确立优势地位,还屡屡亏损,正是纳斯达克的包容性,给了这些企业足够的支持,最终成长为如今的“巨无霸”。

他认为,当前国内企业上市制度的包容性不够,机制也不够市场化。科创板作为金融体系改革的重要步骤,紧迫性显而易见。科创板要想成为中国纳斯达克,应分两步走。“第一步,只要做到吸引国内的大部分真正的科创企业来上市就已经很好了,第二步再吸引国外的科创企业。国内有一些优秀科创企业现在还在观望,如果科创板能平稳落地,就可以吸引更多的科创企业,对境外企业吸引力也会逐步提高。”

信披核心是“问出真实的企业”

从宣布设立科创板,到科创板开板,仅用时221天,再到科创板首批企业正式上市,总共用时仅260天。

前述资深投行人士在接受《中国经济周刊》记者采访时曾对此表示担忧。他认为,有不少安心做科研的机构和企业,此前由于盈利达不到要求等原因,难以在主板上市,未进行IPO辅导。而一些想在主板、创业板、新三板IPO的企业,准备较为充分,要谨防个别企业趁机转道科创板“蒙混过关”。若“蒙混过关”的企业多了,会打击投资人的信心。

“这种担心肯定是存在的。”钱军认为,科创板和注册制的目的,并不是在IPO的企业中挑下一个阿里、腾讯,而是判断企业的信息披露是不是准确、真实、全面。

在他看来,注册制是上市制度创新的核心,关键在于信息披露。科创板放松了盈利等方面的要求,体现了其包容性,但这种包容性不代表没有门槛。此外,科创板的信息披露要求大大提高,不但要披露招股书,上交所对IPO企业进行的动态问答也会披露。

“这些信息披露的核心是什么呢?按照上交所的话,就是‘问出真实的企业’。至于这个‘真实的企业’上市后,是变成下一个腾讯、阿里,还是一个业绩平平的企业,这个价值判断是由市场来决定的。”

纳斯达克或许也可给科创板提供一定的参考。近15年来,纳斯达克退市和上市的企业一样多,有很多企业上市后业绩平平。有业内人士曾分析,若把亚马逊、谷歌、Facebook等技术大盘股拿掉后,纳斯达克剩下企业的表现并不突出。

钱军说,从供给方来看,中国有足够多的科创企业,只要他们中的大部分能在科创板上市,出几个“腾讯”“阿里”是完全有可能的。“我们现在科创板注册制的上市制度已经非常接近成熟市场了,但是这个制度要平稳在A股落地,确实还需要一个过程。证监会、上交所也在定期地完善制度。长远看,预期是很好的。”

“不应追究交易所的无限责任”

近一段时间,有科创板在审企业涉嫌造假的消息曝出,发行人及其中介机构的信息披露、财务状况等事项也被质疑。

截至6月20日,上交所共收到与科创板发行上市有关的投诉举报30余起。其中,安翰科技、华兴源创被举报信息披露造假,备受市场关注。

对此,钱军认为,只要这些负面消息是真实的,而且关系到上市公司的核心竞争力,比如说财务指标、股权结构、最核心的高管和工程师的质量等,上交所就应及时处理。

他介绍,这些新的信息出来以后要进行判断。如果这些新的信息是真实的,且关系到上市公司的核心竞争力和定价,上交所应该采纳,宁可慢,或中止上市,也不应忽略这些信息;信息如果是假的,应依法追究爆料者的法律责任;如果这些新的信息是真实的,但不一定关系到上市公司的核心竞争力,上交所则可以酌情处理。

“比如上市公司有一个核心工程师或创始人,现在30多岁,在初中时做了个什么事儿,这不一定直接影响到上市定价,交易所可能不会花太多时间去处理这些信息。”钱军说。

他认为,证监会、上交所很难获取所有的信息。如果企业和券商尽了自己的责任,披露了相关信息,证监会、上交所在当时的情况下,获取了所有能得到的相关信息并进行判断,尽到了自己的义务,就不应追究他们的无限责任。

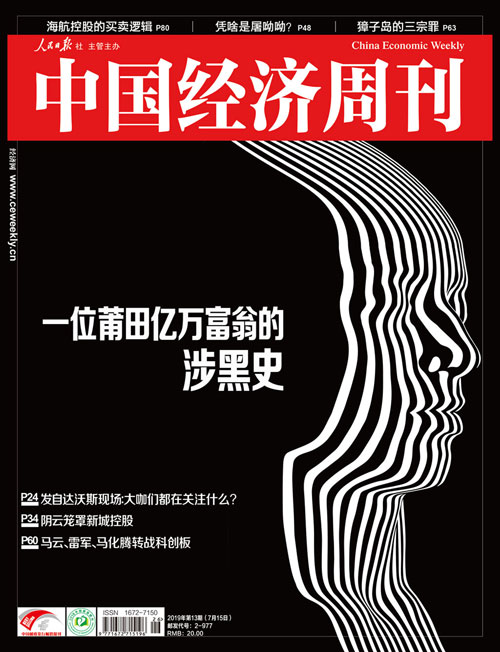

2019年第13期《中国经济周刊》封面