关浣非

责编:陈惟杉

(本文刊发于《中国经济周刊》2018年第22期)

2017年以来,不时有企业不能履行债务支付责任的消息传出,今年更有企业主因债务压力而自寻短见的案例发生,如1月30日,浙江绍兴的知名上市公司——金盾股份董事长周建灿从上虞国际大酒店坠楼身亡,身后留下高达98.99亿元的债务。3个月后,另一家体量更为庞大的浙江民企——盾安控股集团向浙江省政府紧急求助的报告在网上流传。这家曾连续9年入围“中国企业500强”的企业在求助报告中说,其面临着非常严重的流动性困难,各项有息负债超过450亿元,其中有120亿元为债券。

5月11日,中央国债登记结算有限责任公司首次对外发布了月度债券市场风险监测报告。报告显示,4月违约债券4只,违约债券总面额为38.5亿元;2018年累计违约债券15只,违约债券面额128.64亿元,分别较去年同期增加25%和33.58%。

进入5月,又有中安消、盛运环保、神雾环保、凯迪生态等多家上市公司出现债务违约。同时,在信托计划、券商资管计划等非标领域,近来也频频爆出“兑付危机”,其中包括19家融资主体为上市公司的产品。近日,又有负债数以千亿计的国企不能支付到期债务的消息传出,无疑大大增加了市场的紧张气氛,如中信信托日前发布报告称,天津房地产集团有限公司无法说明信托贷款还款安排,存在债务违约的风险。

种种信息显示,中国又到了一个比较重要的债务支付当口,而因为金融生态环境的改变及某些行业约束政策的收紧,上一轮金融扩张及企业投资扩张所积累的风险势必会加速暴露,对这一轮债务规模以及结构的超常性如果掉以轻心,对一些违约苗头若不能及时予以处理或积极化解,对金融市场和经济活动势必会造成冲击,甚至可能演化为金融危机的导火索。

这一轮债务违约有什么不同?

首先应当承认,发生这一轮债务违约仍然是之前金融过度扩张的必然结果。

始于2014年的金融加杠杆一方面带来了金融体系的快速膨胀,急剧扩张的理财和影子银行体系创造了大量的信用供给,相当数量的金融机构在急于拓展资产端业务的压力下放弃了合规和风险控制标准;另一方面因获得资金渠道的突然增多,使一部分企业陷入极度的投资扩张亢奋之中,现在陷入债务困境的一些企业当初都制定了近乎天方夜谭的发展规划。金融业、非金融业互为镜鉴,竞相在“钱生钱”的游戏中展开竞赛,如2012年A股上市公司购买理财产品的金额仅为71亿元;2013年暴增至1667亿元;2014年增至3474亿元;2015年超过5500亿元;2016年则逼近8000亿元。

但今年发生的一连串债务违约事件,与以往单纯的经济或行业景气低迷、企业盈利恶化,引发的个别或局部信用风险事件又有不同。这一波债务违约,有一个共同的背景——严监管、去杠杆环境下的再融资渠道全面收紧。

在2015—2017年债务违约的企业,所在行业以产能过剩行业居多,但2018年违约企业的行业分布较为分散,范围更广,已不仅仅是夕阳行业和效益差的企业。这在一定程度上表明监管因素导致的融资收紧是大范围的,很多行业企业的资金链都出现了问题。从企业融资的用途看,今年一些企业发债已不用于扩大再生产或技术更新,而是用于偿债,如2017年发行的6952只债券(剔除政府债和金融债)中,资金用于偿还借款的债券有2803只,占比为40%,而2018年发行的2689只债券里,用于偿债的债券有1385只,占比超过50%。

尽管如此,现在看不到融资环境短期改善的可能,2018年第一季度,境内非金融企业、居民住户从金融体系获得的资金额为55765亿元,如果减去住户贷款,实体经济获得的资金额大约是3.8万亿元,比起2017年、2016年同期锐减了0.96万亿元、1.63万亿元。在资产管理新规发布后,近期监管层建议未来3年每年压缩整改三分之一的非标资产,意味着非标融资短期再融资规模也将受限。

Wind数据显示,2018年将到期的企业债、公司债、中票、短融、定向工具几大类主要的非金融企业债券共计4.4万亿元,保持在高位,还有相当数额的债券进入回售期,投资人若选择回售势将加速债券到期。此外相当规模的地方政府债也将陆续到期,而地方政府债务平台普遍存在流动性不足的局限,这意味着中国所面临的债务压力不仅在规模上是空前的,在结构的复杂性上也是空前的。

如何避免债务违约潮酿成金融危机?

因此,必须要有系统的应对预案才能避免潜在的风险酿成大患,才能使中国经济的发展不发生大的波折。

第一,政府要真正重视这一次债务违约潮,要清楚一个企业不能履行支付义务就是危机,而如果由一个个这样的危机所引致的金融机构也发生支付危机那就是金融危机了,而这样的连锁性危机必然会引发金融市场的剧烈震荡,造成资产价格下跌及变现困难,从而进一步加深危机程度,带来更大规模的危机。

因此要从地方政府和金融机构两个方面马上启动对负债高的主要领域、主要平台、主要客户的资金流动性状况及债务支付结构的系统排查,尤其要查清那些财务杠杆高、融资渠道窄的债务主体风险点,并要重点实施盯防措施,竭力防止由点状风险演化成链状风险或块状风险。

在债务风险的排查处理过程中,要谨慎把握好“查”风险和“爆”风险的区别,对各类债务风险,各监管部门和有关金融机构要有分门别类的风险化解对策。对恶意逃债的要形成系统控制措施,不能赚了算债务人的,亏了算债权人的。这方面可以效仿海外对企图通过提前转移资产以减轻偿债责任的追偿做法,以防止恶意逃债现象的大量出现。

第二,任何一个经济体发生大面积的债务违约,板子都不能简单地打向企业部门,一定是这一经济体经济活动模式存在根本缺陷,存在金融资源粗放配置的状况。

中国2007年人民币各项贷款余额是26.17万亿元,2017年是120.1万亿元,10年增长了约3.6倍,但中国的资金使用效率却一直呈现递减趋势,因此对因金融机构未能恪尽风险防范之责所造成的债务违约,在制度层面要建立具约束性的反惩机制,这不仅是为了预防债务风险的不断发生,更是提高资金使用效率的必要之举。

中国的金融部门要尽快改变的一个模式就是“垒大户”,而从一些资产规模较大企业动辄就出现债务违约,也不免折射出中小企业融资难的症结。

第三,从一些表面上颇具实力的企业发生债务违约的情况看,中国整个社会的金融信用约束链条依然很弱。有的企业融资当初就已存有不良目的,提供给债权人的大多为虚假的财务信息;信用评定信息的滞后性也使信用评级失去了约束意义;有的企业以能搞到钱是“有本事”的表现,所以无论在获得资金的过程中,还是在资金的使用上,都很难会遵守有关的信用约束;而金融机构严谨不足、粗放有余的配置金融资源方式,也会助长客户不守信用、滥用资金的情况出现。这些都是未来在防范债务风险、提高资金利用效率方面要解决的主要问题。

第四,为缓解资金供给的紧张局面,金融监管部门在未来的一个时期恐怕要在政策力度和节奏上做更细的谋划和更多的微调。中国经济状况复杂,一刀切有时并不一定会达到预期的目的,反而会出现“按下葫芦起来瓢”的情况,对待中国的一些带有泡沫的经济现象,“慢撒气”可能比釜底抽薪强。

(作者系某国有银行香港分行副行长,曾在香港及内地创建多家产险、寿险公司并任董事长、总裁。)

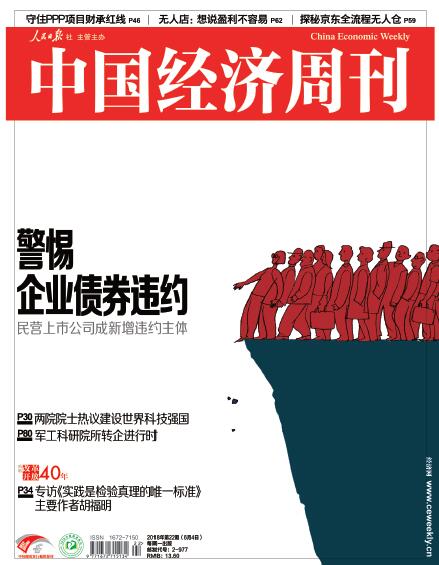

2018年第22期《中国经济周刊》封面

网友评论