《中国经济周刊》记者 张燕|北京报道

责编:周琦

(本文刊发于《中国经济周刊》2018年第3期)

延宕三年后,《商业银行委托贷款管理办法》(下称《办法》)于1月6日由银监会正式下发。这是继1月5日银监会连续发布关于《商业银行大额风险暴露管理办法》公开征求意见、《商业银行股权管理暂行办法》之后,再次强化对金融风险管理的又一重磅举措。

根据《办法》,商业银行委托贷款不能用于投资债券、期货、衍生品、资产管理产品或股票等。银监会表示,银行不得提供各种形式担保,同时委托人承担委托贷款的信用风险。

银监会有关部门负责人表示,《办法》的出台填补了委托贷款监管制度空白,强化了相关监管要求,有利于促进业务健康发展,防止资金脱实向虚,从而更好地发挥服务实体经济的作用。

委托贷款规模增长迅猛乱象迭出

委托贷款,指的是委托人提供资金,由商业银行(受托人)根据委托人确定的借款人、用途、金额、币种、期限、利率等代为发放、协助监督使用、协助收回的贷款,不包括现金管理项下委托贷款和住房公积金项下委托贷款。

央行发布的《2017年第三季度中国货币政策执行报告》显示,截至2017年9月末,委托贷款存量规模为13.88万亿元,在171.23万亿元社会融资规模中占比8.11%。除百万亿元人民币贷款外,委托贷款规模仅次于18.21万亿元的企业债券,已经成为社会融资途径中的第三大来源。

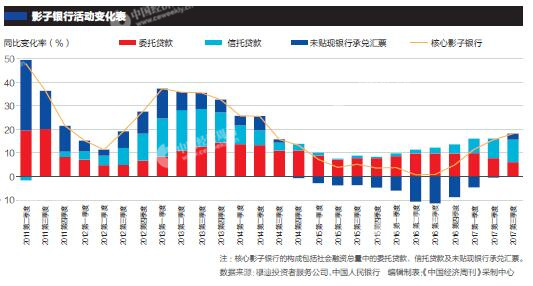

穆迪2017年11月发布的《中国影子银行季度监测报告》称,委托贷款与信托贷款和未贴现银行承兑汇票一起构成了“核心影子银行”。近年来,随着表外业务的扩展,大量资金通过各种通道辐射到银行资管、证券托管、基金业甚至互联网金融等多个子行业,已经形成了庞大的规模,引起了监管的重视。

委托贷款作为商业银行的主要中间业务之一,近年来占同期社会融资比重与规模存量同比日益增加。一家商业银行资管部人士告诉《中国经济周刊》记者,委托贷款已成为银行扩大信贷规模及信贷投放领域的重要渠道,作为非标准化借贷资产的一种载体,银行自营及理财资金大量参与增大了表外风险,导致委贷业务乱象丛生,滋生了部分银行监管套利的现象。

“以房地产融资为例。根据相关规定,房地产企业向银行贷款必须‘四证齐全’。面对证件不全的开发商,如果银行也想开展这一业务,就可以通过委托贷款的形式,将贷款绕一个弯之后贷给开发商。委托人大部分是资管计划和私募基金。”不过,上述资管部人士告诉《中国经济周刊》记者,近两年来银行对房地产相关融资持谨慎态度,基本上只能做表内贷款,委托贷款项目的通过率还不到50%。委托贷款的增长速度相较几年前已经明显放缓。

在业内专家看来,委托贷款迅速增长的风险主要来自两部分。首先,进行贷款担保的银行并不在资产负债表上披露这一数字,此类贷款也不受贷存比规则或资本充足率衡量标准的限制,导致数额巨大的委托贷款并不在监管视线范围内。其次,委托贷款转向表外借贷,无疑使得借贷本身的杠杆加高,容易出现无法还贷的风险。

“根据规定,商业银行房地产贷款余额与总贷款余额比不得超过30%, 普通商品住房项目投资的最低资本金比例不得低于20%,而通过委托贷款,房地产开发商的最低资本金比例可能只有10%。商业银行的贷款余额比也可以超过30%的限制。这样一来,杠杆加高的同时也增加了项目本身的资金风险。”上述资管部人士表示。

多名业内人士对《中国经济周刊》对记者说,无论是此次《办法》的出台,抑或是此前央行牵头各部门发布的《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,对于银行多年来绕道信贷规模管制,形成的庞大表外资产,监管的态度十分明确:资管必须回到行业本源,降低金融风险。

新规出台后非标投资将基本消亡

此次《办法》对委托贷款的资金来源和资金用途做了严格限制。

从资金来源看,《办法》要求商业银行对委托资金来源合法性进行必要的审查,且明确了不得用于发放委托贷款的资金类型。商业银行不得接受委托人为金融资产管理公司和经营贷款业务机构的委托贷款业务申请。此外,受托管理的他人资金、银行的授信资金、具有特定用途的各类专项基金(国务院有关部门另有规定的除外)、其他债务性资金(国务院有关部门另有规定的除外)和无法证明来源的资金等,也被禁止用于委托贷款。

《办法》中特别指出,资金来源不得是受托管理的他人资金。这意味着,以私募基金、信托计划、资管计划等为代表的通道都将被限制,彻底关上了银行理财、券商或基金子公司资管计划、债权型私募基金、“名股实债”类有限合伙基金等资金走委托贷款通道的口子。

业内人士向《中国经济周刊》记者介绍说,银行理财通过资管计划作为委托人给企业发放委托贷款,实质上是银行的表外资金投向了非标准化债权资产,这一现象在银行业内已经不是什么秘密。此外,一些资管计划和企业也通过借道银行委托贷款,投向非标准化债权资产,甚至出现了用银行理财购买委托贷款债权的情况。

根据摩根士丹利2017年5月公布的数据,中国的非标信贷资产总规模为28万亿元,资金来源包括约20万亿元的银行间市场的同业资金和约8万亿元的银行理财产品。这部分资金通过各种资产管理产品层层嵌套,或投向地方政府融资平台、房地产开发商等,或在二级股票或债券市场加杠杆。

华宝证券分析师杨宇认为,《办法》的出台意味着未来“非银监”系统的非标投资基本消亡。在资管新规对于多层嵌套要求中,已经限制了银行理财作为出资方以券商资管、基金子公司资管作为第一层产品,再通过信托通道进行非标投资的通路。本次委贷新规再上紧箍咒,要求委贷资金不能为受托管理资金,将上述非银资管通过银行进行非标投资的通路进一步切断,目前只剩下信托贷款可以进行非标投资。非标规模以及非标投资所衍生的发展通道业务将真正退出历史舞台。

在限制资金来源的同时,《办法》也对资金用途做出了相应规定。《办法》明确,委托贷款不得用于生产、经营或投资国家禁止的领域和用途;不得用于从事债券、期货、金融衍生品、资产管理产品等投资,不得作为注册资本金、注册验资,不得用于股本权益性投资或增资扩股(监管部门另有规定的除外)以及其他违反监管规定的用途。

在业内看来,《办法》对资金投向的限制会对房地产企业及地方融资平台产生一定影响。2017年9月的中金固收报告显示,当月新增的委托贷款和信托贷款共近3200亿元,其投向主要就是房地产行业。此外,《办法》也要求委托贷款不得投资从事债券、资产管理产品、股本权益性投资或增资扩股等。这也约束了金融业资金通过委托贷款“假股真债加杠杆”的行为。

缩表降杠杆是金融监管关键词

受信贷规模控制等约束的影响,委托贷款多年来一直快速攀升,一度在2014年1月同比增加190%。随着银监会在银行业掀起“强监管”风暴,在去杠杆、去通道的要求下,监管部门对过去资金嵌套、空转较多的资管、同业、理财等领域持续进行规范,委托贷款猛增势头大幅放缓。

央行数据显示,截至2017年11月,委托贷款余额达13.91万亿元,同比增长8.7%,占整个社会融资规模的8%。银监会数据显示,截至2017年12月,委托贷款同比少增8961亿元。

多年来,委托贷款的风险一直是监管部门关注的重点。

2014年9月,时任银监会主席尚福林在出席 “中国银行业协会会员大会”时强调,要加强对委托贷款等业务资金来源合规性把关,“严格区分委托业务和自营业务,确保责任分担清晰”。时隔不久的2015年初,银监会下发了《商业银行委托贷款管理办法(征求意见稿)》,公开征求意见。

2017年,银监会启动的轰轰烈烈的“三违反、三套利、四不当、十乱象”收官,查出问题5.97万个,涉及金额17.65万亿元。其中,银行表内外资金是否直接或绕道同业理财等业务投向房地产等行业和国家限制领域成为监管的重点之一。

一直以来,银行业存在将理财和自营资金通过绕道委托贷款、信托、各类资管计划、有限合伙基金进行表外贷款,或者以“假股真债”的形式投向违反宏观调控政策领域的现象。业内人士认为,无论是此前有关统一资管的意见征求稿,抑或是此次的《办法》下发,目的都是为了严查银行表外资金规模。从监管的方向来看,缩表降杠杆的监管思路未来将持续进行。

----------------------------------------------------------------------------------

《中国经济周刊》2018年第3期封面

网友评论