(本文刊发于《中国经济周刊》2017年第22期)

《中国经济周刊》记者 李永华 | 长沙报道

责编:周琦

出售环境产业控股权后,中联重科战略目标将发生重大调整,聚焦于核心业务。视觉中国

向来以并购见长的中联重科(000157.SZ)常有惊人之举,不过这次吸引市场注意却是它的一次抛售行为。5月21日,中联重科发布公告称,公司拟将其全资子公司——长沙中联重科环境产业有限公司(下称“中联环境”)80%的股份作价116亿元出售给盈峰投资控股集团有限公司(下称“盈峰控股”)及其联合投资人。

作为国内环境产业最大交易案的主角,盈峰控股是何方神圣?交易完成后,国内综合环境服务行业的格局会否生变?中联重科淡出环保产业,对外传递出怎样的信号?

美的少东家接盘

公告显示,2016 年,中联环境净资产30.9亿元,营收56亿元,净利润7.55亿元,中联重科本次出售中联环境80%的股权,交易作价为116 亿元(整体估值为145亿元),对应的市盈率为19.2倍,市净率为4.7倍。

作为中联环境80%股份的受让方,盈峰控股出资73.95亿元,受让环境产业公司51%股权;粤民投资出资5.8亿元,受让4%股权;弘创投资出资31.25亿元,受让21.55%股权;绿联君和出资5亿元,受让3.45%股权。

根据盈峰环境(000967.SZ)2016年报显示,公司主营环境监测、环境治理、环境工程、高新技术产品等业务,盈峰控股持有公司32.23%股权,为公司第一大股东,实际控制人为何剑锋,系美的集团董事长何享健独子。2016年胡润百富榜显示,何享健、何剑锋父子以780亿元位列第十名。

本轮交易还出现了弘毅投资的身影。资料显示,受让中联环境21.55%股权的弘创投资由弘毅投资担任执行事务合伙人。弘毅投资专注于国企改革领域的投资,管理资金总规模超过680亿元。在中联重科混合所有制改革过程中,弘毅投资还是其重要战略投资者和财务顾问,最高时持有中联重科14.50%的股份,目前仍持有6.31%的股份。因此,本轮出售也被认定为关联交易。

本轮交易创下了中国环境产业最大交易案,超过了2015年清华控股70亿元并购桑德环境案,也超过了2016年北京控股14.38亿欧元并购EEW案。接近弘毅投资的人士向《中国经济周刊》记者透露,本轮交易从去年8月份开始启动,经过两轮报价,国内一线环境企业悉数参与,“弘毅投资在其间起了战略协同、共担风险、共享收益的保障作用,未来不排除将所持中联环境股份优先转予盈峰控股的可能。”

项目运营一直亏损,行业一片红海

资料显示,中联环境之前主营环卫、环保及道路养护机械设备的研发、生产、销售。2003年,基于国企改革等因素考虑,中联重科以1.27亿元收购该公司全部经营性资产和相关负债。此后,纳入中联重科体制、机制之下的环卫装备板块获得母公司多种资源支持,多年保持60%以上的市场占有率,为国内最大环卫装备制造商。

环境产业市场化运营趋势改变下的2012年3月,中联重科曾发布公告称,公司拟公开挂牌出售全资子公司长沙中联环卫机械(中联环境前身)80%的股权,转让价格不低于27.8亿元。“工程机械、环卫机械都很好,但协同效应并不显著。”中联重科副总裁孙昌军在接受《中国经济周刊》记者采访时表示,公司环卫机械要从单一设备制造商转变成环境治理综合服务商,市场虽被有效放大,但势必与现在工程机械主业产生争抢资本要素、分散发展注意力等矛盾。

然而这项交易几经延期,中联重科最终因外界多种原因宣布终止。

2012年是中国工程机械行业的“分水岭”,金融危机、产能过剩、销售逾期给行业带来锁喉之痛。2013年,中联重科调整战略,确定了以工程机械、环境产业与农业机械三大板块为发展方向。其中,环境产业的目标是将过去的环卫机械设备板块打造成集技术研发、装备制造、运营服务为一体的环境产业服务商。

此后,公司出资5700万欧元收购欧洲领先的环境和可再生能源解决方案提供商、投资运营商——意大利纳都勒公司57%的股权,获得其在全球投资、运营的30余个环境项目;收购淮安晨洁环境公司,获得其向环境治理综合服务商转型后首个特许经营项目;与湖南省27个国家重点生态功能区县签约,为他们提供全环境综合治理服务。中联环境成为中联重科支撑其度过“寒冬”的一件棉袄。2016年,中联环境为中联重科贡献了56亿元营收和7.55亿元净利,营收所占比重从此前的不足10%提高到28%。

“内在压力远远大于表面风光。”对于中联环卫机械5年来的环境治理综合服务商的转型之路,中联重科副总裁、财务总监杜毅刚透露,环境治理综合服务基本采取BT、BOT、PPP等模式,资金量需求大;项目回收周期长,有的项目长达20年,中联环境的设备虽然盈利,但项目的运营一直处于亏损状态。

不仅与工程机械争抢资本要素,经验不足、人才队伍跟不上、进入行业时间短等问题也困扰着“年轻”的中联环境。更为重要的是,受地域、项目、税收等原因影响,环境治理综合服务异地扩张的难度极大。“我们对形势的预判估计不足。”杜毅刚称。

竞争对手亦蜂拥而至。2014年,徐工集团全新打造以结构件和装配为核心的专业环卫生产制造基地投入使用,正式进军环卫设备。2016年7月,三一环保智能自卸车上市。此外,主营客车生产的宇通集团也杀入这一市场。“这个行业变成了一片红海。”中联重科董事会秘书申柯向《中国经济周刊》记者表示。

交易双方各寻机遇

收获116亿元现金,还手握中联环境20%的股权,孙昌军总结为6个字:“断腕、聚焦、共赢”。

“H股市场,如创业环保、中滔环保、北控水务、光大国际等同类企业的市盈率一般是17倍,本次中联环境转让价格略高于H股市场行业均值,比在H股IPO还划算。另外,保留下来中联环境20%的股权,我们把它托付给了一个值得信任的伙伴,既有业绩分红可期,还有未来整合的空间余地。”孙昌军称。

孙昌军所称未来整合的空间,是指对盈峰控股大环保平台的协同预期。中联环境资产注入后,盈峰控股将在资本实力、环境设备制造能力和项目运营能力上形成“金三角”,其旗下上市公司平台盈峰环境将快速跨入国内环境产业“第一梯队”。

出售环境产业控股权后,中联重科战略目标将发生重大调整。申柯向《中国经济周刊》记者表示,中联重科将更聚焦于核心业务,做强工程机械业务,培育农业机械业务,并通过“对内补短板、对外走出去”战略,以实现两大业务板块的提质升级和进入全球工程机械前五强的目标。

本轮交易的顺利推进,也让中联重科抢抓了一次来之不易的机遇。

2016年三季度以来,我国工程机械行业在土方机械的带领下全面反弹,特别是今年以来势头更为强劲。从各大工程机械上市公司一季报看,普遍出现100%以上的增速。国内基础建设投资力度不减,“一带一路”高效推进,都为工程机械的发展注入了动力。工程机械行业“十三五”规划预测,到2020年我国工程机械在国内外市场的销售额将达到6500亿元,比2015年全行业4570亿元的销售额增长超过近2000亿元。同时,工程机械设备的自然淘汰也为新设备腾出空间。从2008年设备销售高峰至今,大量设备已达到8年左右的更新换代期。另外,根据GB 20891—2014规定,2016年4月1日起,停止销售装有国Ⅱ柴油机的工程机械,这一强制标准也将让大量现有设备退出使用。申柯透露,“公司今年存货全部出清,满负荷开工仍然供不应求。”

目前,中联重科为全球工程机械行业产品矩阵最齐全的企业之一,混凝土机械、起重机械均位居行业前列,但是土方机械始终是中联重科的短板。拥有充裕现金之后,擅长并购的中联重科会否通过并购海外优势企业来聚焦土方机械这一板块?“这个不好回答。”孙昌军对《中国经济周刊》记者称,“去年,我们曾试图收购全球排名第三的工程机械制造商——美国特雷克斯公司,后因关键性条款未能达成一致而终止。虽然临门一脚没有踹进,但这并不意味着我们海外并购的脚步就会停止。”

————————————————————————————————————————

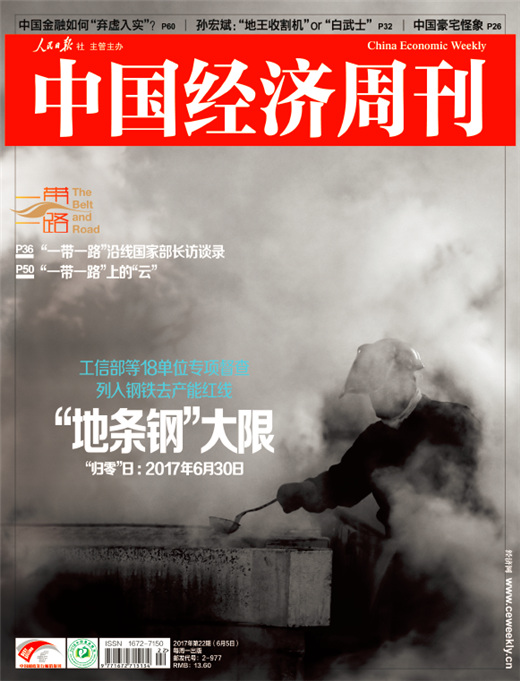

2017年第22期《中国经济周刊》封面

网友评论