房企“国家队”缘何重组成风

政策导向:央企整合做大做强

无论是“合纵”还是“连横”,为什么2016年房企“国家队”的重组动作频频?这与来自决策层的政策导向显然密不可分。《中国经济周刊》记者梳理发现,在地产央企发展的过程中,有三个圈内公认的历史性节点:一是1998年的房地产市场化改革,当时可谓央企与地产的“蜜月期”,保利、远洋、华润等部分央企已经承担了房地产开发的相关职责,某种程度上可以说正因享受了最初的政策优惠和市场红利而迅速做大。

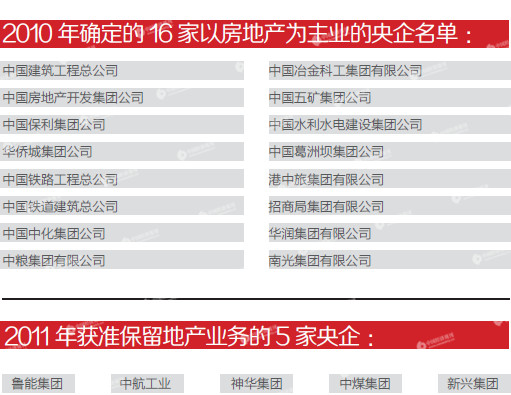

二是2010年3月的“冰河期”,时值中央对楼市过热施以重拳调控,国务院国资委发文要求除16家以房地产为主业的央企外,78家不以此为主业的央企退出房地产业,次年虽然又批准了5家央企“房地产牌照”,但“退房令”在当时的调控大背景下反映出监管层空前审慎的姿态导向。

资料来源:据公开报道整理 编辑制表:《中国经济周刊》采制中心

第三个节点正是始于2015年年末的央企整合潮,地产央企自然也被卷入到这股风潮之中。

记者注意到,2015年年底召开的中央经济工作会议明确提出,“促进房地产业兼并重组,提高产业集中度。”“民企之间会有自发的市场行为,‘国家队’也会被要求起到示范作用。”一位资深地产人对记者表示。

一个有说服力的案例是,根据保利地产2016年12月5日晚间公告的数据,此次保利地产收购中航地产的9个资产包作价约20亿元。本次收购由保利地产全资子公司完成,广州金地房地产开发有限公司收购中航地产持有的7家公司100%的股权和1家公司79.17%的股权,保利(江西)房地产开发有限公司收购江西中航地产有限责任公司持有的南昌中航国际广场二期项目。此次收购的项目涉及成都、昆山、九江、乌鲁木齐、岳阳、赣州和南昌等7个城市。标的资产价格还不如2016年上半年火爆楼市中等热度的一块土地价格。“这次跨央企平台的交易更多是来自国资委的牵线和授意,两家企业都有军工背景,跨平台确实有相对更多的融合基础,但若从资产包本身的价值来看,中航保留了一些地块,只是出让了一些三四线城市的土地储备,在房地产业下行的压力下,对市场的吸引力其实是不足的。”保利地产一位战略研究人士对《中国经济周刊》记者直言。

鲁能集团此前也就重组事宜对记者回应称:“十八届三中全会以来,国家对深化国有企业改革做出了一系列战略部署,鼓励国有企业加快上市步伐。为积极响应国家政策号召,加快发展混合所有制经济,经公司慎重研究,启动了本次重大资产重组。”

事实上,2016年7月,国务院办公厅还曾发布《关于推动中央企业结构调整与重组的指导意见》,在推动中央企业结构调整与重组主要目标上,要求资源配置更趋合理。其中,提到形成国有资本有进有退、合理流动的机制时,《意见》也将“兼并重组”放在有效途径的首要位置。

“央企之间本身存在‘谁也不服谁’的怪象,这时国资委的意见和安排还是有协调作用的,央企重组的决定权也不完全在企业手中。”上述资深地产人如是说。

资本运作可以降低拿地成本

当然,对于房企“国家队”而言,听从政策召唤发起兼并收购从商业角度也不是一笔亏本买卖。“在目前的大环境下,越来越少的企业会选择直接土地转让,因为它流程长、税负重,成本也高,企业更倾向于以资本运作的形式先获得项目的控制权,从而可以间接地获得土地的使用权。”秦裕斌律师对《中国经济周刊》记者分析说。

市场人士认为,成功收购中信地产的中海地产就是选择了一条以行业国企之间的并购代替高价拿地扩张的发展路径:与中信整合后,中海地产获得中信布局于25城、总建筑面积为2400万平方米的土地储备,其中75%位于一二线城市。交易完成后,中海的土地储备直接增长了58%。

中原地产统计数据显示,2016年上半年,全国共诞生了219宗价格超过10亿元的土地,一线城市和强二线城市更是连连刷新地王纪录,动辄以近百亿的代价才能撬动一块地。以这个尺度来衡量中海对中信的天价收购就显得并不昂贵,而中航地产的项目虽然多数位于“去库存”压力尚存的三四线城市,但20亿买9个资产包的价格依然相当便宜。

有上市房企的负责人对记者说,目前热点城市土地价格“高到离谱”,通过传统招拍挂形式拿地成本太高,即使是在财力雄厚的央企之间也是到了白热化竞争程度,所以一级市场已经成为小众的盛宴,多数企业只能到土拍现场“打打酱油”。其实,通过并购、收购可以快速实现资源整合,从而提升企业的核心竞争力,在热点城市并购整合“拿”地比一味拍“地王”更便于运营和实现多赢。

在亚豪房地产服务机构市场总监郭毅看来,当前公开土拍市场拿地不仅普遍价高,还受到诸多制约,通过收购方式绕开壁垒低价拿地是“曲线救国”。

克而瑞研究中心的一份报告则显示,对于传统房企而言,以收购或并购方式获取项目除了可以使企业避开激烈的土地一级市场竞争外,部分收购获取的项目还可以快速推出市场,加速企业资金回流。

“新调控时代”的“焦虑症”

不过,也有不少受访者告诉《中国经济周刊》记者,央企、国企之所以热衷重组,其实是受到一种焦虑心态的困扰。“从现在的市场看,未来两三年有可能是房地产开发和销售的低谷期,如果现在不积极扩张,很可能在新一轮房企资产整合的大潮中被淹没,降低自己的行业地位,不知道扩张会不会‘作死’,但不扩张一定是‘等死’。”一位参与过房地产收购项目调研的券商人士告诉记者。

同策咨询研究部总监张宏伟对记者解释道,央企前期疯狂收割地王也是受到同样的情绪影响,抢地王和加快重组步伐其实是相互作用的同一盘棋,“之所以不计后果地拿地,拼命扩充在一线城市、核心二线城市的土地储备,是避免自己从企业估值的角度来看处于弱势,考虑的出发点并不完全是按照成本和收益的常规测算,更大的目的是谋求在央企房企整合与重组过程中增加话语权,一旦获得更多的话语权和谈判筹码,就可能并购其他央企的‘退房’资产。”

地产央企一直是房企阵营中独特的存在,其在土地、资本、品牌等方面有着先天优势,但记者注意到,2016年百亿房企排行中,中海、保利、华润、远洋等老牌企业与排名榜单前3位、销售额过3000亿的房企差距明显。

“新调控时代”背景下,规模大小几乎意味着生死存亡,重组潮的热火朝天又反过来增加了“国家队”的危机感。此番吞下中航工业地产板块的保利地产正值规模上突破两千亿大关的关键时刻,也面临与中海、绿地的同行竞争。而同时发力收购中航地产、重组保利置业两项决策背后,或许一定程度上反映了其所承载的压力。

实际上,对优质资源的并购已经成为业内拼抢“座次”的方式之一。值得一提的是,2015年6月保利地产就曾率先宣布拟收购上置集团(1207.HK),但这宗交易由于风控原因功败垂成,而坊间一度盛传中信地产也曾与保利就并购事宜有过接洽,最终花落近年来保利的“老对手”中海地产。

母公司背景强悍的中航地产、中信地产都在这轮整合潮中难逃被吞噬的命运,这引起了地产圈的无限感慨。不过,记者观察发现,在“新调控时代”,小房企本身就深怀熬不过寒冬的焦虑。

以中航地产为例,尽管顶着“央企”光环,在房地产领域实属中小型房企。

即使进入2016年,在楼市大火的情况下,中航地产中期毛利率仅为15.75%,同比不增反减5个百分点,净利润率为-0.21%,其净负债率也居高不下,始终维持在200%以上。牛市尚且如此,对于全年营收可达3800亿元的中航工业集团来说,在寒冬来临前及时甩掉资产轻装上阵不失为明智之举。

网友评论