《中国经济周刊》记者 宋杰 | 上海报道

(本文刊发于《中国经济周刊》2016年第22期)

去年A股因“千股停牌”而被MSCI(Morgan Stanley Capital International,美国明晟指数公司) “婉拒”的情景还历历在目,而今,A股将为纳入MSCI指数发起最后冲刺,最终结果将于北京时间6月15日凌晨5点揭晓。

5月27日,上交所和深交所相继发文加强停复牌业务监管,今后上市公司“忽悠式重组”、随意停牌、停牌时间过长等问题将遭到严控。停复牌新规此时发布,被业界解读为扫除了A股冲关MSCI的一大障碍。

MSCI曾两次“婉拒”A股

上海量化投资管理中心执行合伙人毛羽认为,将中国指数纳入MSCI的指数,将增加全球资金对于中国股票的配置,然而无奈的是,之前两次冲击都以失败告终。

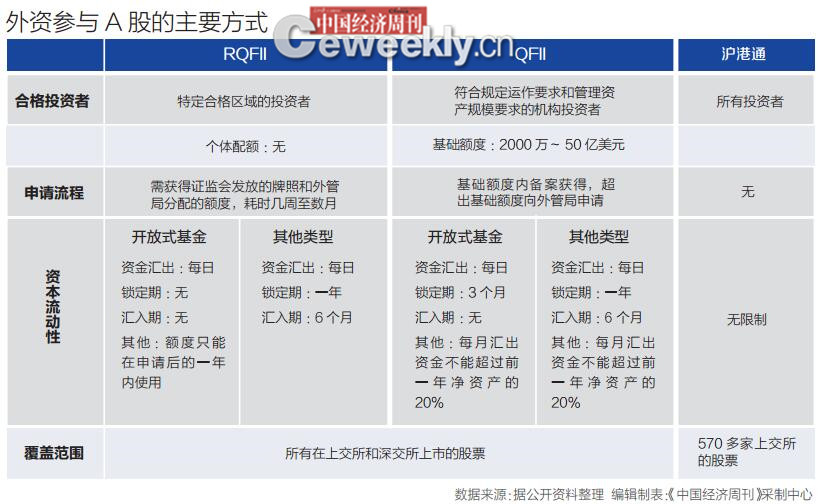

据毛羽回忆介绍, 2014年MSCI亚太区总裁Christopher Ryan曾表示,目前境外投资者进入到中国市场投资有三个方面的障碍,其中最大问题是额度限制问题。当时美国投资MSCI新兴市场指数ETF最大的一只产品的规模是800亿美金,如果A股全部纳入到MSCI新兴市场指数,就有160亿美元资金需要配置到A股市场,而目前外管局和中国证监会都没有给出如此大的单笔额度。

通过MSCI新兴市场指数纳入A股的路演图可以看出,初期A股纳入MSCI新兴市场指数的占比在0.6%左右,完全纳入后占比会提高到10.2%。按此计算,当时对于单个投资者的额度仍有较大限制,除主权基金、央行及货币当局最高额度达到15亿美元外,单个合格境外机构投资者(QFII)额度上限为10亿美元,所以会造成投资者的资产管理规模与可投资额度错配的问题,进而或影响大型资产管理者按比例配置A股市场。

2015年6月,MSCI明确表示不会将A股立即纳入主流的指数系统,并十分“委婉”而“含蓄”地给出了拒绝的三个原因:资本管制、额度分配和收益权分配。同年11月MSCI第一次将在美国上市的“中概股”纳入MSCI新兴市场指数和MSCI中国指数,调整结果自当年12月1日生效。而之前不仅A股市场不能纳入MSCI指数,就连在境外挂牌的“中资股(业务及背景都在国内,但注册地不是在国内,在香港上市的公司股票)”也受到牵连,无资格进入MSCI指数。

上海交通大学上海高级金融学院金融学教授严弘表示,尽管不少人士认为以中国目前的经济体量和A股市场规模,已经是MSCI纳入A股的时候了,然而在2015年A股进入MSCI落空后,在A股市场经历的股灾期间出现的“千股停牌”奇观着实让海外投资者心存顾虑,而A股的停复牌机制一直以来都饱受诟病。事实上,对于国际机构投资者来说,市场波动并不可怕,这是投资风险的一部分,而他们不能接受的是因为市场规则的不完善所带来的对风险的不可预测性。

“老外要求我们的股市能够买入也要能够卖出,需要保持充分流动性。但中国股市往往会出现停牌的情况。特别是去年股灾出现了千股停牌,这就阻挠了纳入进程。”上海证券首席投资顾问、点掌财经特邀直播嘉宾蔡均毅如是表示。

冲刺前夜:中国两大证券交易所联袂发布新规助攻

中国股市的市场制度建设任重而道远,而在A股面临新一季MSCI考量之际,相关监管部门也在改善市场机制方面有所建树。

今年5月27日,上交所和深交所联袂发布有关上市公司停复牌的新规,严格控制停牌时限,并细化停牌期间的信息披露和延期复牌程序要求。

当天,上交所发布《上海证券交易所上市公司筹划重大事项停复牌业务指引》,对各类停牌的时限作出明确规定。筹划重大资产重组的,停牌时间原则上不超过3个月,连续筹划重组的,停牌不超过5个月;对于存在滥用停牌和无故拖延复牌的,将采取相应的监管措施或纪律处分。

与此同时,深交所亦发布《上市公司停复牌业务备忘录》,明确相关重大事项的最长停牌时间。比如,重大资产重组的停牌时间不超过3个月;预计停牌时间超过3个月的,公司应当召开股东大会审议继续停牌的议案,决定公司是否继续停牌筹划相关事项;对于长期停牌的公司,保荐机构、财务顾问等中介机构核实公司前期筹划事项进展,并发表专业意见。

此前,MSCI之所以两度决定延迟吸纳A股,主要是海外机构对中国A股存在较多疑虑所致,例如资本汇入汇出的便利性、资本利得税的不确定和QFII等投资额度的分配以及QFII为客户代持证券的法律地位不明确等。上海量化投资管理中心执行合伙人毛羽告诉《中国经济周刊》记者,“如今我们根据外国人的游戏规则,做了很多修改,如满足国外对外汇额度管制,划转资金的管制,流动性的要求等。比如QFII的额度有较大的释放,同时原来QFII要一年的时间才能把资金划转出去,现在三个月就可以。”

随着A股各项制度的持续改善,特别是沪深交易所对停复牌新规进行的大幅度修订,基本上为A股纳入MSCI扫除了一大障碍,此前MSCI认为A股自愿停牌制度,是2015年股灾时千股停牌的罪魁祸首。此次监管层对A股上市公司停复牌制度的细化新规,将更利于保护投资者的利益,减少海外投资者对随意停牌而限制交易权利的担忧,大大提升了A股纳入MSCI的概率。

经济学家宋清辉分析指出, 2015年下半年至今,A股纳入MSCI指数的技术性制约和政策疑虑已经基本消除。“例如对QFII投资本金不再设置汇入期限要求,简化QFII申请及额度审批程序,根据投资基金规模确定QFII额度,放松QFII项下的资本管制,QFII项目准入扩至16个城市等等。至此,我认为,A股今年6月份纳入MSCI概率应该可以超过五成,概率约为51%,可能性较去年大幅度提高,而年底纳入概率接近100%。”

入MSCI并非提高股价灵丹妙药

分析人士认为,A股若能如愿被纳入MSCI指数,将会引入更多海外投资者,逐渐为市场带来更多发达市场的先进投资理念和信息披露规范要求,传递更多积极的声音,从而促进整个市场的进一步完善和健康发展。同时,吸引更多海外投资者的资金入市,有助于增强A股市场的流动性,进一步提高市场价格合理性,对完善A股市场定价机制产生有效的促进作用。

严弘教授分析说,A股纳入MSCI指数并非提振A股价格的灵丹妙药,但A股市场的国际化有助于价值投资的回归,而价值投资的回归只能促进定价的合理性,不能保证市场价格高企。“事实上,只要我们的市场机制进一步改善,A股市场将能吸引比指数基金更多的国际资本,而不必企盼MSCI指数的垂青。”

上海量化投资管理中心执行合伙人毛羽则认为,MSCI也有“黑箱”性,不但国内政策缺乏透明度,MSCI自身的标准也缺乏透明性。本次“闯关”能否成功,不确定性仍然大于确定性。即使加入成功,在A股目前的估值水平、市场流动性压力及经济走势的环境下,也不一定能够有预期的效果,“当前情况与2003年7月QFII入市的情况颇为异曲同工,彼时QFII概念在市场上也引发巨大反响,但指数仍然在QFII入市之后4个月从1500点阴跌到1300点,更是在次年2004年中期跌到1000点。”

近日花旗等外资投行预判中国这次将在6月15日成功纳入MSCI,2017年年中执行。投资顾问蔡均毅认为,“纳入MSCI,虽然我们所占的百分比还不知道,但最少将有接近200亿美金入场,而多的话或将有1500亿美金入场,承接配置A股。从长期角度看,这一宏观信息对资本市场有利,无论是实质性的股市注血还是投资信心恢复方面都有较大作用。同时也关注到,随着这个消息的发布,外资机构也已积极布局。比如美国对冲基金Bridgewater ,已经在上海注册成立投资公司。它是目前在MSCI配置ETF中所占权重最大的机构,所占比例为5.5%,其投资成立上海公司也是冲着MSCI来的。中国一旦纳入,它2将第一时间杀入中国市场进行MSCI配置。”

————————————————————————————————————————

2016年第22期《中国经济周刊》封面

网友评论