《中国经济周刊》 记者 程子彦|上海报道

(本文刊发于《中国经济周刊》2016年第19期)

4月21日,银监会、科技部、央行联合下发《关于支持银行业金融机构加大创新力度开展科创企业投贷联动试点的指导意见》(以下简称《指导意见》),投贷联动试点工作正式启动。根据《指导意见》,此次投贷联动试点工作在特定行业、特定区域、特定银行中开展。

张江高科较早尝试“投贷联动”

其实,在三部委试点方案未公布之前,张江高科(600895.SH)就已经开始尝试“投贷联动”。2015年6月,张江高科就和中国银行合作,双方积极响应上海市建设具有全球影响力的科技创新中心及中国(上海)自贸区扩区的号召,实现“双自联动”,推进自贸区的制度创新与全球科创中心的科技创新深度融合,共同促进上海市科技型企业快速发展。

中国银行利用中银集团多元化和一体化优势,联动集团内附属机构,通过股权等方式参与,使暂时无法进行银行贷款的种子期和初创期科技型企业获得融资补充,帮助这些企业发展壮大。伴随企业的成长,中国银行还将进一步提供授信融资支持,从而搭建一个覆盖科技型企业全生命周期的金融服务产品体系。

钱程在离开了工作10多年的百度后,于2015年初和两位合伙人一起创办嗨修养车。2015年6月,嗨修养车作为张江高科895创业营的首期营员,获得张江高科领投,华威CID跟投的数千万元融资。

同时,钱程在895创业营的“同学”刘超创办的上海卓旗电子科技有限公司获得中国银行200万的债务融资。卓旗是一家致力于把人体智能检测设备植入到运动鞋、手表等各种家居设备之中的初创公司。刘超告诉《中国经济周刊》记者:“当初争取中国银行的债务融资主要是看中比从银行贷款利率低,但是对企业评估比较复杂,还必须由浦东科委来担保。”

“投贷联动”要建立防火墙

《指导意见》公布后,张江众望所归成为试点“特定区域”之一。

而在《指导意见》中,第一批试点地区包括北京中关村、武汉东湖、上海张江、天津滨海、西安高新等5个国家自主创新示范区。

另外,《指导意见》也对特定行业、特定银行做了明确规定:投贷联动将在科创企业中开展,目的是为完善科技金融服务模式,支持科技创新型企业发展。特定银行第一批试点银行将在国家开发银行、中国银行、恒丰银行等10家银行中开展。

《指导意见》也制定了相关规则。一是建立“防火墙”,即投资子公司应当以自有资金向科创企业进行股权投资,不得使用负债资金、代理资金、受托资金等非自有资金;该子公司投资单一科创企业的比例不超过自有资金的10%;银行开展科创企业信贷投放时,贷款来源应为表内资金,不得使用理财资金、委托资金、代理资金等。

二是建立风险容忍和风险分担机制,应当确定银行及其投资功能子公司、政府贷款风险补偿基金、担保公司、保险公司之间不良贷款本金的分担补偿机制和比例,其中,政府贷款风险补偿基金应纳入政府财政预算。

三是试点机构应当在投资与信贷之间建立合理的收益共享机制,投资功能子公司分担的不良贷款损失由投贷联动业务中的投资收益覆盖。投资功能子公司与银行科创企业信贷账务最终纳入银行集团并表管理。

四是建立业务退出机制,试点机构应当加强对投贷联动业务风险的监测评估,结合自身风险偏好,确定投贷联动业务试点退出的触发条件和机制,制定退出程序。

据《中国经济周刊》记者了解,根据第一批试点工作情况,银监会等部门将总结工作成效,适时扩大试点范围。

“投”与“贷”的冲突成障碍?

上海银监局局长廖岷认为,银行投贷联动首先是“银行主贷、创投主投”,即银行本质是风险贷款,分享认购少量股权,而大比例股权投资方仍是VC和PE。“上海的银行在探索期内(股权占比)暂时控制在3%~5%”。

商业银行秉持的是审慎经营的原则,而风投机构则较为激进,“投贷联动”的推进是否在“贷”与“投”之间存在冲突呢?

一位银行业内人士表示:按照银行传统的信贷文化,出于控制风险的考虑,信贷人员更偏好现金流良好、有抵押物、短期盈利能力良好的成熟企业。而对具有轻资产、高投入、高风险特征的科技型企业,特别是处于初创期的科技型企业,出于风险控制的考虑,商业银行会比较谨慎。

《商业银行法》第四十三条的规定:“商业银行不得向非自用不动产投资或者向非银行金融机构和企业投资。”虽然《指导意见》第十二条指出,“完善商业银行相关法律。选择符合条件的银行业金融机构,探索试点为企业创新活动提供股权和债权相结合的融资服务方式,与创业投资、股权投资机构实现投贷联动。”但完善的商业银行法律仍然是制约“投贷联动”发展的一个重要因素。

与此同时,也有专家认为,投贷联动将为银行业带来发展机遇。同济大学管理学院党委书记金福安教授认为:受当前经济形势的影响,我国银行业整体盈利水平在下降,甚至一些银行业出现净利润零增长甚至负增长的状况,数量有限的大型企业是各家银行业机构追逐的重点对象,中小型企业的有效贷款需求仍未得到充分的满足,若充分发挥金融支持,可以成为银行业机构新的经济增长点。

张江高科副董事长、总经理葛培健表示:“在试点公布之前已成功试行过投贷联动的张江高科,接下来也将坚持投贷联动的探索之路,张江高科将继续发挥自身优势,积极推动张江高科与银行的投资联动。下一步更重要的是推动银行系自身投贷联动,更好的服务张江园区的科技企业。不仅要吸引PE、风投资金进入张江园区,更要服务好银行的直投公司,发挥银行投贷联动资金优势。在张江园区形成银行自身投贷联动与张江高科投投联动、投贷孵联动,信息共享、资源共享,共同完善科技型、创新型企业的全生命周期服务。”

据《中国经济周刊》记者了解,目前上海正探索筹办两大科技特色银行——张江科技投资银行和民营张江科技银行,侧重点分别为投贷联动和信贷服务创新。

————————————————————————————————————————

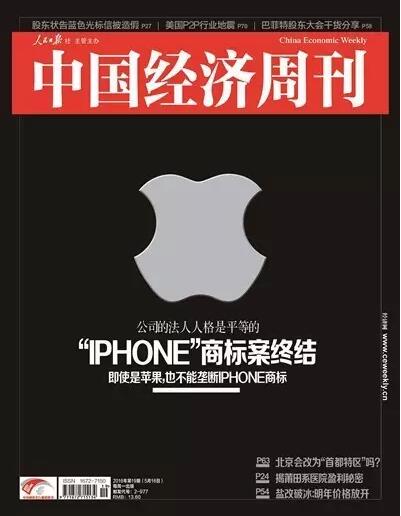

2016年第19期《中国经济周刊》封面

网友评论